|

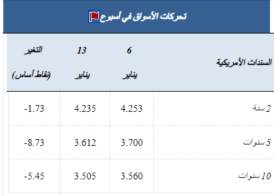

السندات الأمريكية |

4 نوفمبر |

11 نوفمبر |

التغير (نقاط أساس) |

|

||||||

|

2 سنة |

4.660 |

4.334 |

-32.626 |

|

||||||

|

5 سنوات |

4.333 |

3.938 |

-39.417 |

|

||||||

|

10 سنوات |

4.160 |

3.814 |

-34.612 |

|

||||||

|

30 سنة |

4.250 |

4.018 |

-23.200 |

|

||||||

|

السندات الحكومية الأوروبية |

|

|||||||||

|

2 سنة |

2.112 |

2.169 |

5.734 |

|

||||||

|

5 سنوات |

2.168 |

2.080 |

-8.841 |

|

||||||

|

10 سنوات |

2.292 |

2.154 |

-13.777 |

|

||||||

|

السندات الحكومية البريطانية |

|

|

|

|||||||

|

2 سنة |

3.022 |

3.065 |

4.300 |

|

||||||

|

5 سنوات |

3.402 |

3.314 |

-8.786 |

|

||||||

|

10 سنوات |

3.532 |

3.347 |

-18.516 |

|

||||||

|

معدلات الفائدة الرئيسية (نقطة مئوية) |

|

|

|

|

||||||

|

الاحتياطي الفيدرالي الأمريكي |

4.000 |

4.000 |

0.000 |

|

||||||

|

البنك المركزي الأوروبي |

2.000 |

2.000 |

0.000 |

|

||||||

|

بنك إنجلترا |

3.000 |

3.000 |

0.000 |

|

||||||

|

سعر الصرف |

4 نوفمبر |

11 نوفمبر |

نسبة التغير (%) |

|

||||||

|

يورو/ دولار أمريكي |

0.996 |

1.035 |

3.92% |

|

||||||

|

دولار أمريكي/ ين ياباني |

146.620 |

138.810 |

5.63% |

|

||||||

|

جنيه إسترليني / دولار أمريكي |

1.138 |

1.183 |

3.96% |

|

||||||

|

مؤشر الدولار |

110.877 |

106.292 |

-4.14% |

|

||||||

|

مؤشرات الأسهم |

|

|

|

|

||||||

|

ستاندرد أند بورز S&P 500 |

3770.55 |

3992.93 |

5.90% |

|

||||||

|

ناسداكNASDAQ |

10475.25 |

11323.33 |

8.10% |

|

||||||

|

STOXX 600 |

416.98 |

432.26 |

3.66% |

|

||||||

|

DAX |

13459.85 |

14224.86 |

5.68% |

|

||||||

|

FTSE 250 |

18341.57 |

19616.21 |

6.95% |

|

||||||

|

SHCOMP |

3070.80 |

3087.29 |

0.54% |

|

||||||

|

مؤشر التذبذب VIX |

24.55 |

22.52 |

-2.03 |

|

||||||

|

الأسواق الناشئة |

|

|

|

|||||||

|

MSCI |

885 |

936 |

5.74% |

|

||||||

|

المواد الخام |

|

|

|

|

||||||

|

خام البترول |

98.570 |

95.990 |

-2.62% |

|

||||||

|

الذهب |

1681.870 |

1771.240 |

5.31% |

|

||||||

|

المصدر: بلومبرج |

|

|

|

|

||||||

اتخذت الأسواق رد فعل قوي بعد صدور بيانات مؤشر أسعار المستهلك التي جاءت أقل بنسبة 0.2% من المتوقع. ونتيجة لذلك، سجلت الأسهم العالمية مكاسب ضخمة في الأسواق المتقدمة وحققت سندات الخزانة الأمريكية مكاسب على مستوى جميع آجال الاستحقاق، حيث تراجعت عوائد سندات الخزانة لأجل 10 أعوام لأدنى مستوياتها منذ عام 2020، كما اتجهت الأسواق نحو تسعير دورة تشديد بنك الاحتياطي الفيدرالي للسياسة النقدية بوتيرة أقل حدة. إذ سجل الدولار أسوأ أداء أسبوعي له منذ أكثر من عامين مما سمح لبقية العملات والذهب بتعويض بعض من خسائرها السابقة. كما استفادت أصول الأسواق الناشئة من موجة الصعود القوي في الأصول ذات المخاطر، خاصة بعد أن خففت الحكومة الصينية إجراءات الإغلاق التي فرضتها لمكافحة وباء كورونا مما أدى الى دعم معنويات المخاطرة بشكل أكبر. تجدر الإشارة إلى متابعة المستثمرين عن كثب لانتخابات التجديد النصفي الأمريكية خلال الأسبوع والتي احتفظ فيها الديمقراطيون (حزب بايدن) بالسيطرة على مجلس الشيوخ الأمريكي، بينما لا يزال السباق على مجلس النواب الأمريكي بدون نتيجة حاسمة، مع تقدم الجمهوريين حتى الآن.

تحركات الأسواق

سوق السندات:

أنهت سندات الخزانة الأمريكية تعاملات الأسبوع بمكاسب كبيرة، ويرجع ذلك بشكل أساسي إلى تراجع توقعات الأسواق بشأن زيادة أسعار الفائدة من قبل الاحتياطي الفيدرالي، حيث جاءت بيانات التضخم يوم الخميس أقل من المتوقع. ومن الجدير بالذكر، أن سوق السندات أغلقت يوم الجمعة بمناسبةً عطلة يوم المحاربين القدامى. وبالتالي، جاء رد فعل السوق بشكل رئيسي على بيانات التضخم يوم الخميس فقط. وفي وقت سابق من الأسبوع، قبل ورود بيانات مؤشر أسعار المستهلك، بدأ المستثمرون في خفض توقعاتهم بشأن رفع أسعار الفائدة وسط تفاؤل متزايد لرؤية علامات تشير إلى تباطؤ التضخم في الولايات المتحدة.

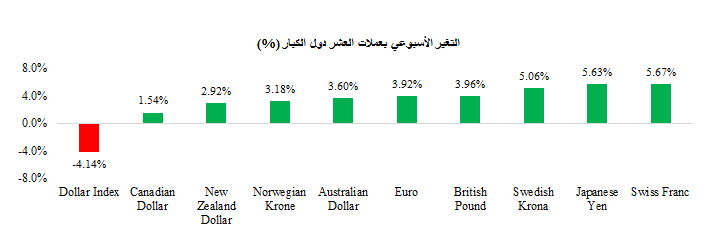

عملات الأسواق المتقدمة:

سجل مؤشر الدولار أكبر خسارة أسبوعية له منذ مارس 2020، حيث انخفض بنسبة 4.14% بعد أن أدت قراءات مؤشر أسعار المستهلك، والتي جاءت أقل من المتوقع، إلى تراجع عوائد سندات الخزانة وكذلك التكهنات بشأن وتيرة رفع أسعار الفائدة من قبل الاحتياطي الفيدرالي. استفادت العملات ذات المخاطر الأعلى من ضعف الدولار، إذ ارتفع كل من اليورو والجنيه الإسترليني بنسبة 3.92% و3.96% على التوالي، ليسجلا أفضل أداء أسبوعي لهما منذ مارس 2020. ومن ناحية آخري، ساهمت تصريحات صانعي السياسات على مدار الأسبوع والتي تميل نحو تشديد السياسة النقدية الصادرة في تحقيق العملتين لمكاسب. أنهى اليورو الأسبوع عند 1.0347 للدولار، وهو أقوى مستوى له منذ يوليو الماضي، بينما سجل الجنيه الإسترليني 1.183 للدولار عند نهاية الأسبوع، وهو أقوى مستوى له منذ شهر أغسطس. ارتفع الين الياباني بنسبة 5.63%، ليسجل أفضل أداء أسبوعي له منذ عام 2008 حيث تفاءل المستثمرون مع احتمالية تقلص الفجوة في السياسة النقدية بين بنك الاحتياطي الفيدرالي وبنك اليابان.

وتجدر الإشارة إلى تراجع الدولار يوم الخميس بنسبة 2.20%، في أسوأ أداء يومي له منذ عام 2016. وفي الوقت نفسه، صعد اليورو بنسبة 1.98%، وارتفع الجنيه الإسترليني بنسبة 3.15%، مسجلاً أفضل أداء يومي له منذ عام 1993. وقفز الين الياباني بنسبة 3.89%، ليسجل بذلك أكبر مكسب يومي منذ عام 1998.

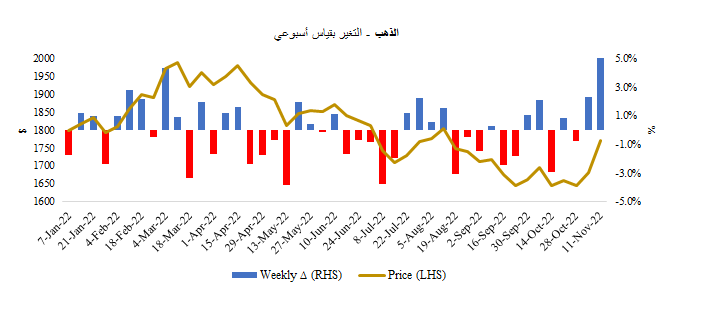

الذهب

أنهت أسعار الذهب الأسبوع على ارتفاع بنسبة 5.31% لتصل إلى 1,771.24 دولارًا للأوقية، مسجلة بذلك أكبر ارتفاع أسبوعي لها منذ الأسبوع الأول من شهر مارس 2020، لتستقر عند أعلى مستوى لها في شهرين. وحقق المعدن مكاسب بشكل رئيسي خلال جلستي تداول الثلاثاء والخميس. ففي يوم الثلاثاء، صعد الذهب بنسبة 2.20%، حيث سادت الأسواق حالة ترقب لصدور بيانات مؤشر أسعار المستهلك الأمريكي ونتائج انتخابات التجديد النصفي الأمريكية التي كان من المتوقع أن تظهر فوز الجمهوريين وبالتالي انخفاض الإنفاق الحكومي. بعد ذلك، قفز الذهب بنسبة 2.80% يوم الخميس، حيث تراجع مؤشر أسعار المستهلك الأمريكي الأساسي والرئيسي وجاء دون التوقعات، مما يشير إلى احتمالية بدء بنك الاحتياطي الفيدرالي في إبطاء وتيرة تشديد السياسة النقدية في وقت قريب، ليدفع كل من عوائد سندات الخزانة والدولار الأمريكي إلى الهبوط.

عملات الأسواق الناشئة

ارتفعت عملات الأسواق الناشئة بشكل حاد، حيث سجل مؤشر مورجان ستانلي لعملات الأسواق الناشئة MSCI EM مكاسب بنسبة 2.41%، ليستقر عند أعلى مستوياته منذ شهر سبتمبر، مستفيدًا من ضعف الدولار والذي تراجع عقب صدور بيانات مؤشر أسعار المستهلك الأمريكي وجاءت أضعف من المتوقع. ارتفع المؤشر في كل يوم من أيام الأسبوع، باستثناء يوم الخميس، حيث تركز اهتمام المتداولين على تقرير مؤشر أسعار المستهلك الأمريكي، والذي كان مُتوقعاً له أن يظهر تراجع وتيرة الارتفاع في أسعار السلع، مما يسلط الضوء على احتمالية قيام بنك الاحتياطي الفيدرالي بتقليل مقدار رفع الفائدة في الاجتماعات المقبلة. كما سجل المؤشر أكبر مكاسب له خلال يوم الجمعة، حيث دعمت بيانات مؤشر أسعار المستهلك الأمريكي توقعات السوق، مع تقرير نيك تيميراوس، المحرر الاقتصادي الرئيسي لصحيفة وول ستريت جورنال، والذي غالبًا ما يتوقع تحركات الفائدة لدى الاحتياطي الفيدرالي، وفي تقريره، توقع قيام بنك الاحتياطي الفيدرالي برفع سعر الفائدة بمقدار 50 نقطة أساس الشهر القادم، وهو أقل من التوقعات السابقة للأسواق التي أشارت إلى رفع معدل الفائدة بمقدار 75 نقطة أساس.

ارتفعت غالبية عملات الأسواق الناشئة التي يتتبعها مؤشر بلومبرج، حيث خسرت 3 عملات فقط من أصل 23 عملة مدرجة في المؤشر خلال الأسبوع.

|

عملات الأسواق الناشئة |

تفوق أداء عملة الوون لكوريا الجنوبية (+ 7.61%)، حيث ارتفع على خلفية ضعف بيانات مؤشر أسعار المستهلك الأمريكي وتخفيف الصين للقيود الاحترازية لمكافحة وباء كورونا بالإضافة إلى الأنباء التي تفيد بأن كبار المستثمرين سيُطالبون بزيادة مراكز تحوطهم أمام العملات الأجنبية. إذ صرح وزير المالية في كوريا الجنوبية أن الحكومة ستطلب من كبار المستثمرين من المؤسسات العامة زيادة نسبة التحوط أمام تغير سعر الصرف للعملات الأجنبية وذلك على الأصول التي بالخارج في محاولة لكبح الطلب المتزايد على الدولار الأمريكي. في بداية الأسبوع، تلقت العملة دعمًا من الأخبار التي تفيد بأن أحد أكبر مصدري السندات في البلاد تراجع عن قرار تأجيل سداد الديون، مما خفف من مخاوف الائتمان. وبالمثل، أدى الإقبال العالمي لدى المستثمرين على المخاطرة وضعف الدولار إلى صعود البيزو الكولومبي بنسبة (+ 6.47%). كما تلقت العملة دعمًا من بيانات التضخم الصادرة هذا الأسبوع، والتي غالبًا ما تماشت مع التوقعات وسلطت الضوء على احتمالية تراجع الضغوط التضخمية. علاوة على ذلك، وفقًا لوزارة المالية، حقق المستثمرون الأجانب صافي مشتريات للسندات الحكومية بقيمة 463 مليار بيزو في الأسبوع المنتهي في 11 نوفمبر، مقارنة بتسجيلهم صافي مبيعات بقيمة 2.06 تريليون بيزو في الأسبوع المنتهي في 4 نوفمبر. وعلى النقيض من ذلك، كان الريال البرازيلي (-5.02%) أسوأ العملات أداءً، حيث تصاعدت المخاوف بشأن التوقعات المالية والسياسية للبلاد. لا يزال المتداولون قلقين بشأن خطط الإنفاق المالي للرئيس المنتخب حديثًا، لولا دا سيلفا، ونقص التفاصيل حول حكومته، خاصة مع ظهور أنباء تفيد بأن الحكومة الجديدة تسعى إلى الحصول على إعفاء من قاعدة تجاوز الإنفاق الإضافي بما يسمح للحكومة بتجاوز الحد الأقصى للإنفاق. وكان البيزو الأرجنتيني (-1.50%) ثاني أسوأ العملات أداءً، حيث لا تزال التوقعات الاقتصادية للبلاد قاتمة. ولا تزال الأرجنتين تعاني من الجفاف الذي أدى إلى تدمير محاصيل القمح وبالتالي القضاء على صادرات البلاد، التي تعد مصدرًا رئيسيًا للدولار كاحتياطي من العملات الأجنبية لدى البنك المركزي الأرجنتيني. علاوة على ذلك، ظهرت أخبار في بداية الأسبوع مفادها أن الحكومة كانت تقدم سعر صرف جديد بشكل مؤقت للمصدرين في المقاطعات الأصغر خارج العاصمة، مما زاد المخاوف بشأن مسار البيزو.

أسواق الأسهم:

ارتفعت الأسهم الأمريكية بشكل كبير خلال الأسبوع، مستفيدة من انتعاش معنويات المخاطرة لدي الأسواق، على خلفية صدور تقرير مؤشر أسعار المستهلك في الولايات المتحدة. بدأت الأسهم الأمريكية تداولات الأسبوع في اتجاه صعودي، يقودها نتيجة انتخابات التجديد النصفي، وذلك قبل أن تعكس جميع مكاسبها يوم الأربعاء حيث أثرت الخسائر في سوق العملات الرقمية بالسلب على الأصول ذات المخاطر. وخلال جلسات التداول المتبقية من الأسبوع، صعدت الأسهم بشكل حاد حيث أدى تباطؤ التضخم في الولايات المتحدة، إلى زيادة التكهنات بأن يتجه بنك الاحتياطي الفيدرالي الى إبطاء وتيرة رفع أسعار الفائدة. صعد مؤشر ستاندرد آند بورز S&P 500 بنسبة 5.90% خلال الأسبوع، مسجلاً أفضل أداء أسبوعي له منذ يونيو. وقادت القطاعات الدورية المكاسب مدفوعة بزيادة التوقعات بشأن تشديد الاحتياطي الفيدرالي للسياسة النقدية بوتيرة أقل حدة ليدعم ذلك بدوره توقعات النمو الاقتصادي. ارتفع مؤشر ناسداك المركبNasdaq Composite بنسبة 8.10%، وهو أكبر صعود بقياس أسبوعي له منذ مارس 2022، كما ارتفع مؤشر داو جونز الصناعي Dow Jones بنسبة 4.15%. بينما تراجعت تقلبات الأسواق خلال الأسبوع، حيث انخفض مؤشر VIX لقياس تقلبات الأسواق بمقدار 2.03 نقطة ليستقر عند 22.52 نقطة، أي أدنى من متوسطه للعام الحالي البالغ 26.20 نقطة منذ بداية العام وحتى تاريخه.

وفي يوم الخميس، ارتفع كل من مؤشري ستاندرد آند بورز S&P 500 وناسداك المركب Nasdaq Composite بنسبة 5.54% و7.35% على التوالي، وهو أفضل أداء يومي لهما منذ أبريل 2020، كما يعد أفضل استجابة أولية لمؤشر ستاندرد آند بورز S&P 500 على تقرير مؤشر أسعار المستهلك على الإطلاق في اليوم الأول لصدوره. وصعد مؤشر داو جونز الصناعي Dow Jones بنسبة 3.70%، مسجلًا أكبر زيادة يومية منذ مايو 2020.

في أوروبا، أنهت مؤشرات الأسهم الأوروبية الرئيسية الأسبوع أيضًا على مكاسب مدفوعة بارتفاع الأسهم المرتبطة بمؤشر أسعار المستهلك، وكذلك مع تزايد التوقعات بتوقف التصعيد في الحرب الأوكرانية بعد أن سحبت روسيا قواتها من مدينة خيرسون. سجل مؤشر STOXX 600 مكاسب للأسبوع الرابع على التوالي مسجلا أفضل أداء أسبوعي له منذ مارس الماضي بعد صعوده بنسبة 3.66%. وقادت القطاعات الدورية مكاسب المؤشر، خاصة قطاعي التكنولوجيا (+ 13.54%) والتجزئة (+ 9.74%). كما صعدت المؤشرات الإقليمية الأخرى بما في ذلك مؤشر DAX الألماني بنسبة (+ 5.68%)، ومؤشر CAC الفرنسي بنسبة (+ 2.78%) ومؤشر FTSE 250 البريطاني بنسبة (+ 6.95%).

وبالانتقال إلى أسهم الأسواق الناشئة، قفز مؤشر مورجان ستانلي لأسهم الأسواق الناشئة EM MSCI بنسبة 5.74%، محققاً أقوى ارتفاع له بقياس أسبوعي في عامين، ليستقر عند أعلى مستوى له في شهرين، حيث تصاعدت التكهنات بشأن اتجاه بنك الاحتياطي الفيدرالي نحو رفع أسعار الفائدة بمقدار أقل وذلك بعد صدور قراءة مؤشر أسعار المستهلك الأمريكي والتي جاءت أقل من المتوقع. ارتفع المؤشر في كل يوم من أيام الأسبوع، باستثناء يوم الخميس، حيث سجل خسائر بعد أن قامت الصين بفرض القيود في بعض أكبر مدنها للحد من انتشار فيروس كورونا. وفي وقت لاحق، ارتفع المؤشر بنسبة 5.19% يوم الجمعة بعد أن خفضت الأسواق تسعيرها لرفع بنك الاحتياطي الفيدرالي أسعار الفائدة في ديسمبر، وبعد أن قام المسؤولون الصينيون بتخفيف بعض إجراءات الإغلاق الخاصة بمكافحة وباء كورونا، خاصة تلك المتعلقة بالسفر الدولي.

في الصين، أغلقت مؤشرات الأسهم الرئيسية الأسبوع على ارتفاع، حيث سجل مؤشري هانج سنج Hang Seng وشنغهاي المركب مكاسب بنسبة 7.21% و0.54% على التوالي، بعد ورود أنباء تفيد بأن الحكومة الصينية تنوي تخفيف بعض قيود الإغلاق المرتبطة بوباء كورونا، مما يشير إلى احتمالية تخفيف الحكومة من سياسة زيرو-كوفيد. تركزت غالبية مكاسب الأسهم خلال يومي الاثنين والجمعة، حيث ارتفعت بشكل أساسي خلال جلسة الاثنين على خلفية موجة شراء للأسهم التي كانت قد هبطت بشدة، وارتفعت مرة أخرى خلال جلسة الجمعة على خلفية الأخبار المتعلقة بتخفيف بعض قيود الإغلاق المرتبطة الخاصة بمواجهة وباء كورونا. وفي بداية الأسبوع، كانت مكاسب الأسهم الصينية مدفوعة بشكل أساسي بصعود أسهم قطاعي التكنولوجيا والعقارات، مما يشير إلى قيام المتداولين بشراء الأسهم التي سجلت هبوطاً قوياً واحتمالية عودة المستثمرين بشكل تدريجي إلى الأسواق الصينية.

البترول:

تراجعت أسعار النفط، لتوقف بذلك سلسلة مكاسب دامت لثلاثة أسابيع متتالية، حيث أغلقت على انخفاض بنسبة 2.62% مستقرة عند 95.99 دولارًا للبرميل، بعد أن سيطرت المخاوف بشأن معدل الطلب على حركة التداول. اتجهت أسعار النفط إلى مسار هبوطي خلال النصف الأول من الأسبوع بسبب ارتفاع حالات الإصابة بفيروس كورونا في الصين وكذلك تجديد الالتزام بسياسة زيرو-كوفيد، وزيادة المخاوف من حدوث ركود بالاقتصاد العالمي وتوقعات بضعف معدل الطلب على الوقود. عكست أسعار النفط بعض خسائرها في وقت لاحق خلال أخر يومين من الأسبوع، حيث تقدم المسؤولون الصينيون باقتراح تخفيف القيود المفروضة المرتبطة بوباء كورونا كما أشاروا إلى المزيد من التساهل في سياسة زيرو- كوفيد، مما دفع بزيادة جميع أسعار السلع الأساسية. تلقت أسعار النفط دعمًا إضافيًا من تصريحات وزير الطاقة السعودي الذي قال إن منظمة أوبك + ستكون حذرة بشأن معدلات إنتاج النفط مع مراعاة حالة عدم اليقين المتزايدة وانخفاض توقعات النمو الاقتصادي.