نشرة دوريه مختصره للتوعية بأهم تطورات الأسواق العالمية من 26 أغسطس إلى 2 سبتمبر 2022

نشرة دوريه مختصره للتوعية بأهم تطورات الأسواق العالمية خلال الفترة من 26 أغسطس إلى 2 سبتمبر 2022.

أولًا: الأسواق العالمية

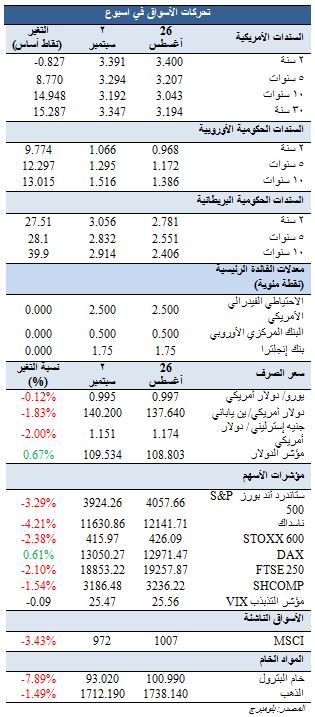

على صعيد الأصول، شهدت معظم عوائد سندات الخزانة الأمريكية موجات بيع مكثفة، كما وصل الدولار إلى أعلى مستوى له في حوالي 20 عامًا، بينما تراجعت الأسهم خلال معظم أيام الأسبوع بسبب المخاوف التي سيطرت على الأسواق حيال رفع أسعار الفائدة بوتيرة قوية، باستثناء يوم الجمعة مع صدور تقرير الوظائف، والذي جاءت بياناته متباينة. وانخفضت أسعار النفط بشدة خلال الأسبوع مع تراجع الطلب العالمي على الطاقة، حيث واصلت البنوك المركزية إظهار التزامها الكامل بجهود احتواء التضخم المرتفع، مما زاد من مخاوف الركود. وفيما يتعلق بتسعير السوق لسعر الفائدة، ظل المستثمرون منقسمين بشأن حجم الزيادة في الفائدة الذي سيقوم به الاحتياطي الفيدرالي خلال اجتماع شهر سبتمبر. لم يساعد صدور تقرير التوظيف بالولايات المتحدة في حل الجدل الدائر حول رفع اللجنة الفيدرالية للسوق المفتوحة لسعر الفائدة بواقع 50/75 نقطة أساس خلال الاجتماع القادم، حيث ذكر الكثيرون بأن التقرير الصادر جاءت بياناته غير مرتفعة ولا منخفضة بالشكل الذي يحسم الجدل. وفي أوروبا، جاء مؤشر أسعار المستهلك يوم الأربعاء أعلى مما كان متوقعًا، حيث وصل إلى مستوى قياسي ليسجل 9.1%، مما أثار المخاوف بشأن آفاق التضخم. وفي آسيا، أجلت العديد من المدن في الصين افتتاح المدارس بسبب عودة انتشار فيروس كورونا، مع فرض الحكومة عمليات إغلاق جديدة في مدينة تشنغدو الضخمة، استهدفت فرض إجراءات على 21 مليون نسمة لاحتواء تفشي فيروس كورونا.

وخلال الأسبوع المقبل، تستعد البنوك المركزية لمواصلة معركتها ضد التضخم. ومن المتوقع على نطاق واسع تشديد السياسة النقدية بشكل غير مسبوق عن طريق رفع بنك كندا والبنك المركزي الأوروبي سعر الفائدة بواقع 75 نقطة أساس يومي الأربعاء والخميس.

تحركات الأسواق

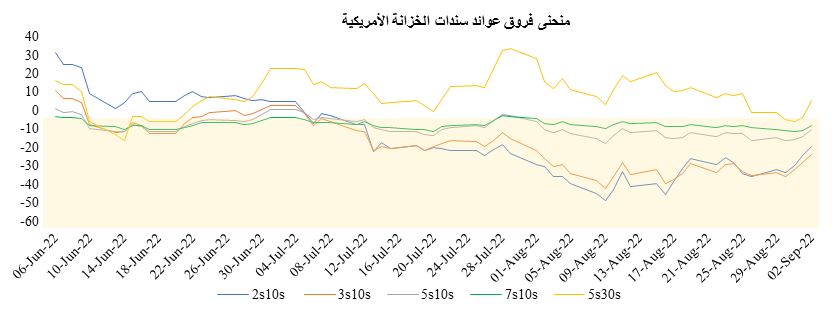

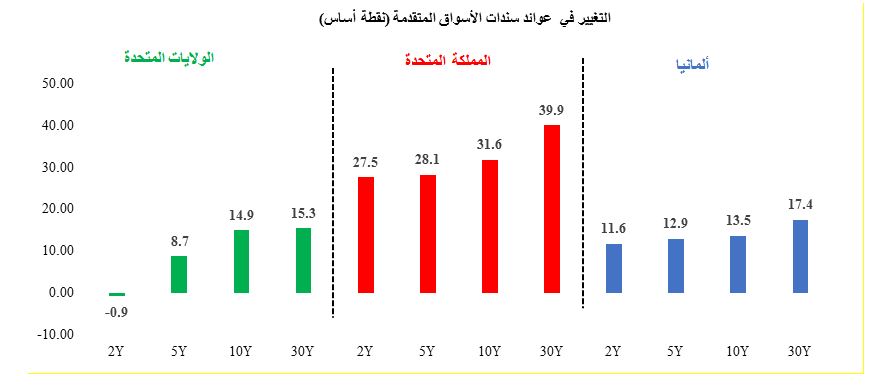

سوق السندات:

تراجعت غالبية سندات الخزانة الأمريكية خلال هذا الأسبوع، حيث جاءت معظم الخسائر مدفوعة بزيادة توقعات الأسواق برفع لأسعار الفائدة، مع ارتفاع مستوى التوقعات على خلفية صدور غالبية البيانات الاقتصادية قوية. بالإضافة الى ذلك، جاءت الخسائر مدفوعة بتصريحات مسؤولي الاحتياطي الفيدرالي التي تميل إلى تشديد السياسة النقدية، والذين أعادوا فيها التأكيد على التزامهم بمكافحة التضخم، علمًا بأن قائمة مسؤولي الاحتياطي الفيدرالي الذين أدلوا بتصريحات متشددة تضمنت: ميستر، وكاشكاري، وويليامز، وباركين، وبوستيك. وعلى الرغم من ذلك، تجدر الإشارة الى أن جلسة يوم الجمعة كانت هي الجلسة الوحيدة التي شهدت انخفاض عوائد سندات الخزانة بشكل كبير على مستوى جميع فترات الاستحقاق، وذلك بقيادة عوائد سندات الخزانة قصيرة الأجل، حيث تراجعت توقعات الأسواق برفع أسعار الفائدة بشكل حاد عقب صدور تقرير الوظائف بالولايات المتحدة، والذي جاءت بياناته متباينة.

ويقوم المتداولون بتسعير انتهاج البنك المركزي الأوروبي مسار تشديد السياسة النقدية بوتيرة أقوى، حيث أظهر مؤشر مبادلة أسعار الفائدة لليلة واحدة «Overnight Index Swap» أن المتداولين يتوقعون رفع سعر الفائدة بمقدار 75 نقطة أساس خلال اجتماع سبتمبر مع احتمالية بنسبة 62.8% مقارنة بـ 50.3% قبل أسبوع و15.8% قبل أسبوعين.

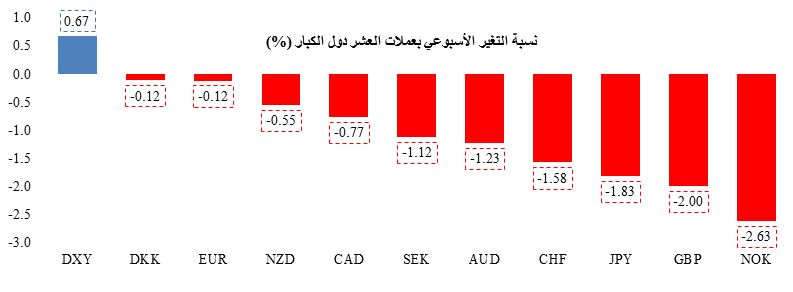

العملات:

ارتفع مؤشر الدولار بنسبة 0.67% 0 مدعومًا بتحقيقه مكاسب قوية يوم الخميس، حيث وصل المؤشر إلى أعلى مستوى له في 20 عامًا عقب صدور مؤشر مديري المشتريات لقطاع التصنيع والذي جاء أقوى مما كان متوقعًا، وانخفاض مطالبات البطالة. وهدأت تحركات المؤشر قبل يوم الخميس، حيث تكبد المؤشر خسائر بشكل أساسي على خلفية قوة اليورو. وفي يوم الجمعة، تراجع المؤشر، حيث قلص المتداولون رهاناتهم حول رفع أسعار الفائدة بعدما أظهر تقرير الوظائف ارتفاع غير متوقع في معدل البطالة. وعلى الرغم من تحقيق اليورو مكاسب في كل جلسة من جلسات التداول تقريبًا، إلا أنه أنهى تداولات الأسبوع على انخفاض بنسبة 0.12% بسبب قوة الدولار يوم الخميس. وحققت العملة مكاسب في كل جلسة من جلسات تداول هذا الأسبوع، باستثناء يوم الخميس، حيث ارتفع التضخم في المنطقة إلى مستوى قياسي جديد، كما واصل العديد من أعضاء مجلس إدارة البنك المركزي الأوروبي إعادة التأكيد على الحاجة إلى رفع أسار الفائدة بوتيرة قوية في سبتمبر، بما في ذلك زيادة محتملة في سعر الفائدة بواقع 75 نقطة أساس. كما ارتفعت العملة يوم الجمعة على الرغم من الأنباء التي تفيد بأن شركة الغاز الروسية (Gazprom) لن تستأنف تدفقات الغاز عبر خط أنابيب نورد ستريم بسبب مشكلة فنية. وانخفض الجنيه الإسترليني بنسبة 2.00%، حيث تراجعت العملة في كل جلسة من جلسات التداول هذا الأسبوع، ليصل بذلك إلى أدنى مستوى له منذ مارس 2020 يوم الجمعة، إذ واصلت الأسواق توقع المزيد من التدهور في اقتصاد البلاد نظرًا لارتفاع أسعار الطاقة وأزمة تكلفة المعيشة. وهبط الين الياباني بنسبة 1.83%، ليصل بذلك إلى أدنى مستوى له منذ 1988 يوم الخميس الماضي، حيث ظل المتداولون يركزون على اتساع الفارق بين السياسات النقدية لبنك اليابان وباقي البنوك المركزية للاقتصادات الرئيسية الأخرى. وارتفعت العملة بشكل هامشي بنسبة 0.01% يوم الجمعة بعد أن صرح وزير المالية، شونيتشي سوزوكي، أن التحركات المفاجئة في الين ليست مرغوبة، مما يشير إلى تدخل حكومي محتمل.

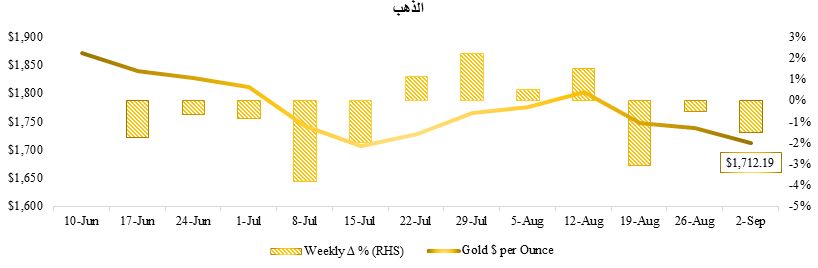

الذهب

تراجعت أسعار الذهب بنسبة 1.49% متأثرة بالتزام بنك الاحتياطي الفيدرالي بمكافحة التضخم مع التوقع بتشديد السياسة النقدية بوتيرة قوية.

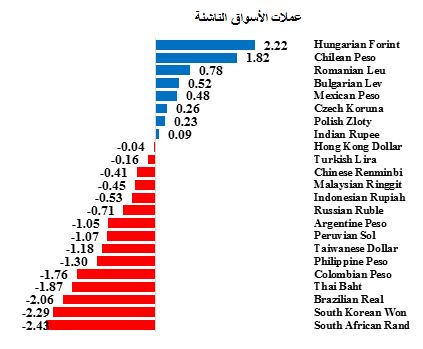

عملات الأسواق الناشئة

على صعيد عملات الأسواق الناشئة، فقد أنهت تداولات الأسبوع على انخفاض، حيث تراجع مؤشر مورجان ستانلي لعملات الأسواق الناشئة MSCI EM بنسبة 0.78% ليستقر عند أدنى مستوى له منذ سبتمبر 2020. واستهلت عملات الأسواق الناشئة تداولات الأسبوع على انخفاض على خلفية حدة خطاب باول المائل إلى تشديد السياسة النقدية بوتيرة أكثر قوة والذي ألقاه في اجتماع جاكسون هول. علاوة على ذلك، أدت بيانات التوظيف في الولايات المتحدة التي جاءت قوية، إلى تعزيز التوقعات برفع أسعار الفائدة خلال اجتماع لجنة السياسة النقدية المقرر عقده في شهر سبتمبر، مما دعم مؤشر الدولار ودفع بعملات الأسواق الناشئة الى الهبوط.

خسرت غالبية عملات الأسواق الناشئة التي يتتبعها مؤشر بلومبرج خلال هذا الأسبوع.

كان الراند الجنوب أفريقي (-2.43%)، الذي يعد مُمثلًا لمعنويات الأسواق الناشئة، العملة الأسوأ أداء، حيث انخفض إلى أدنى مستوى له منذ أغسطس 2008. وتأثر الراند سلبًا بتصاعد المخاوف بشأن النمو العالمي، على خلفية مسار بنك الاحتياطي الفيدرالي لتشديد السياسة النقدية. وكان الوون الكوري (-2.29%) ثاني أسوأ العملات أداء، حيث انخفضت العملة بسبب تعليقات محافظ بنك كوريا الجنوبية يوم الاثنين، والتي أشار فيها إلى إنه قد يؤدي ارتفاع أسعار الفائدة الأميركية الى مزيد من الضعف بعملة الوون الكوري الجنوبي، إلى جانب تصاعد التضخم في كوريا. كما دفع ضعف اليوان الى هبوط عملة الوون المرتبطة ارتباطًا وثيقًا به، حيث ساهمت كل هذه العوامل في إضعاف الوون لينهي الأسبوع عند أدنى مستوى له منذ عام 2009. ومن ناحية أخرى، كان الفورنت المجري (+2.22%) العملة الأفضل أداء، حيث حقق مكاسب على خلفية قرار البنك المركزي المجري برفع أسعار الفائدة بمقدار 100 نقطة أساس. وكان البيزو التشيلي (+1.82%) ثاني أفضل العملات أداء، مع ارتفاعه على خلفية موافقة صندوق النقد الدولي في يوم الثلاثاء على منح تشيلي تمويلا بقيمة 18.5 مليار دولار، لتعزيز مستويات سيولة العملة الأجنبية للبلاد في مواجهة ارتفاع أسعار السلع الأساسية. وحظي البيزو التشيلي بدعم إضافي خلال تداولات يوم الجمعة من استطلاعات الرأي التي أظهرت أنه تم رفض الشعب التشيلي بالأغلبية في يوم الأحد اقتراح التعديل الجديد للدستور والذي كان قد طالب به المعارضون. وفي الاستفتاء، سيختار الشعب التشيلي ما إذا كانوا سيستبدلون وثيقة اللوائح الحالية الأكثر ملاءمة للأعمال التجارية.

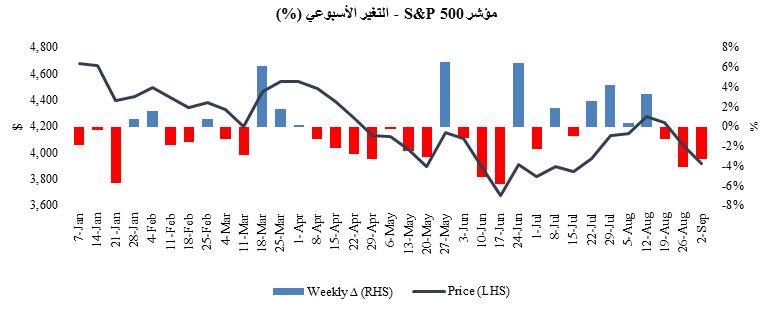

أسواق الأسهم:

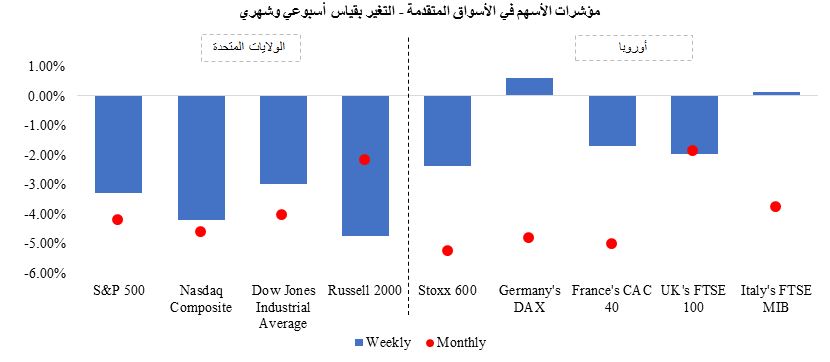

لا تزال الأصول ذات المخاطر تقع تحت ضغط مع انخفاض الأسهم الأمريكية للأسبوع الثالث على التوالي، حيث استمر تصاعد تكهنات المستثمرين حول مسار الاحتياطي الفيدرالي لتشديد السياسة النقدية، ولم يتأثروا بصدور تقرير الوظائف، والذي أظهر علامات على تراجع سوق العمل. انخفضت معظم مؤشرات الأسهم الأمريكية الرئيسية في كل يوم من أيام الأسبوع، باستثناء يوم الخميس، حيث أقر العديد من المتحدثين الفيدراليين التزام الاحتياطي الفيدرالي بمكافحة التضخم وخفضه إلى النسبة المستهدفة والبالغة 2%، مع إشارة البعض إلى أن خفض أسعار الفائدة في عام 2023 غير متوقع. أظهرت البيانات الاقتصادية التي صدرت على مدار الأسبوع أن الاقتصاد الأمريكي لا يزال قوياً، مما يدعم الحاجة لمزيد من التشديد للسياسة النقدية. على الرغم من ذلك، أغلقت الأسهم الأمريكية على ارتفاع خلال تداولات يوم الخميس في انعكاس مفاجئ للخسائر في نهاية الجلسة بدعم من البيانات الاقتصادية القوية. خسر مؤشر ستاندرد آند بورز S&P 500 بنسبة 3.29%، ليصل إلى أدنى مستوى له في شهر خلال تداولات يوم الجمعة. وأنهت جميع القطاعات الـ 11 المدرجة في المؤشر الأسبوع على انخفاض، مع تصدر قطاعي تكنولوجيا المعلومات والمواد الخام الخسائر، إذ هبطا بنسبة 4.98% و4.99% على التوالي. أما بالنسبة لقطاع التكنولوجيا، فقد انخفض مؤشري ناسداك المركب Nasdaq وFANG + للشركات التكنولوجيا الكبرى بنسبة 4.21% و4.61% على التوالي. علاوة على ذلك، تراجع كل من مؤشر داو جونز الصناعي Dow Jones ومؤشر Russell 2000 للشركات ذات رأس المال الصغير بنسبة 2.99% و4.74% بالترتيب. واستمر معدل تقلبات الأسواق دون تغيير نسبيًا، حيث انخفض مؤشر VIX لقياس تقلبات الأسواق بمقدار 0.09 نقطة فقط ليصل إلى 25.47 نقطة، وهو أعلى هامشيًا من متوسطه للعام الحالي البالغ 25.21 منذ بداية العام وحتى تاريخه.

وعلى غرار نظيراتها الأمريكية، خسرت الأسهم الأوروبية أيضًا بسبب التوقعات المتزايدة بتوجه البنك المركزي الأوروبي لرفع أسعار الفائدة بوتيرة قوية خلال اجتماعه المقرر عقده في سبتمبر، حيث أنهى مؤشر STOXX 600 تداولات الأسبوع على انخفاض بنسبة 2.38%. واصل المتداولون تسعيرهم لرفع معدلات الفائدة من قبل البنك المركزي الأوروبي، حيث أشارت مجموعة من أعضاء مجلس محافظي البنك المركزي الأوروبي الى الحاجة إلى المزيد من التشديد للسياسة النقدية، بما في ذلك مناقشة رفع معدل الفائدة بواقع 75 نقطة أساس خلال اجتماع سبتمبر. ارتفع المؤشر خلال تداولات يوم الجمعة مع عودة المستثمرين الى السوق من جديد، حيث قاموا بشراء الأسهم بأسعار منخفضة، عقب صدور تقرير الوظائف الأمريكي، الذي أشار إلى سوق عمل قوي بشكل عام ولكن هناك زيادة غير متوقعة في معدل البطالة. وفيما يتعلق بالمؤشرات الإقليمية، خسر كل من مؤشر FTSE 100 البريطاني (-1.97%) ومؤشر CAC 40 الفرنسي (-1.70%)، في حين أنهى كل من مؤشر DAX الألماني (0.61%) ومؤشر FTSE MIB الإيطالي (0.12%) على ارتفاع، بعد أن تلقى المؤشرين دعمًا نتيجة موجات الشراء المكثف في يوم الجمعة.

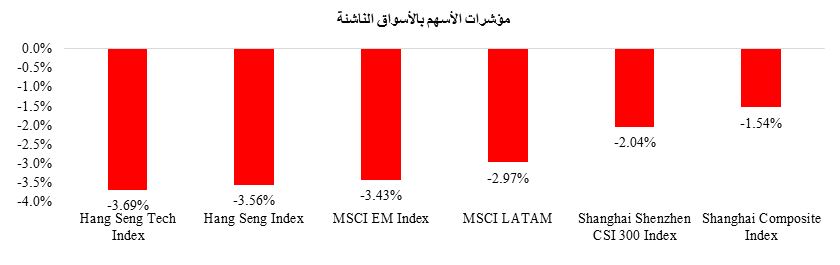

وبالانتقال إلى الأسواق الناشئة، تراجعت أسهم الأسواق الناشئة أيضًا، حيث مالت نبرة المتحدثين من بنك الاحتياطي الفيدرالي والبنك المركزي الأوروبي الى تشديد السياسة النقدية، واتفقا على ضرورة رفع سعر الفائدة بوتيرة أقوى لاستعادة السيطرة على التضخم. تراجع مؤشر مورجان ستانلي لأسهم الأسواق الناشئة MSCI EM بنسبة 3.43%، مسجلاً أسوأ أداء أسبوعي له في سبعة أسابيع. وفي آسيا، أثرت خسائر المؤشرات الرئيسية في الصين، على أسواق الأسهم الإقليمية، إذ هبط مؤشر شنغهاي المركب بنسبة 1.54 % على خلفية تراجع معنويات المستثمرين، حيث أدى انتشار فيروس كورونا من جديد بالمدن الكبرى، الى إثارة المخاوف بشأن النمو الاقتصادي. علاوة على ذلك، خسرت الأسهم الصينية على الرغم من الإعلان عن قروض حكومية خاصة جديدة بقيمة 200 مليار يوان لدعم قطاع العقارات المتضرر، وعلى الرغم من صدور بيانات مؤشرات مديري المشتريات والتي جاءت أفضل من المتوقع في يوم الخميس. وفي أمريكا اللاتينية، تراجعت الأسهم بسبب انخفاض أسعار النفط والسلع الأخرى ذات الصادرات الكبيرة مثل البن (-3.86%) والنحاس (-7.45%).

البترول:

تراجعت أسعار النفط بنسبة 7.89%، في أكبر انخفاض أسبوعي لها على مدى أربعة أسابيع، وسط تصاعد للمخاوف بشأن حدوث ركود عالمي، بالإضافة إلى تصاعد حالة القلق نتيجة اجراءات الإغلاق الجديدة التي فرضتها الصين لمواجهة تفشي فيروس كورونا. وفيما يتعلق بالإمدادات الأمريكية، أعلنت إدارة معلومات الطاقة عن انخفاض قدره 3.326 مليون برميل في مخزونات الخام الأمريكية خلال الأسبوع المنتهي في 26 أغسطس، وهو ما يفوق توقعات السوق بشكل كبير التي قدرت حجم التراجع بـ 1.483 مليون برميل، ولكنه أعلى قليلاً من انخفاض الأسبوع الماضي البالغ 3.282 مليون برميل. وعلى صعيد آخر، أوقفت روسيا إمدادات الغاز إلى أوروبا عبر خط أنابيب نورد ستريم 1، وهو أكبر خط أنابيب ينقل الغاز إلى ألمانيا، لمدة ثلاثة أيام بغرض الصيانة، مما زاد الضغط على تكلفة معيشة الأوروبيين وسط أزمة الطاقة الأوروبية المستمرة.

أما عن الأنباء المتعلقة بالنفط، تتوقع اللجنة الفنية المشتركة لأوبك+ عجزًا في سوق النفط لعام 2023 يبلغ 300 ألف برميل يوميًا طبقاً للسيناريو الأساسي، ووفقًا لوكالة أنباء رويترز.