نشرة دوريه مختصره للتوعية بأهم تطورات الأسواق العالمية خلال الفترة من 2 إلى 9 سبتمبر 2022.

أولًا: الأسواق العالمية

كان تشديد السياسة النقدية هو موضع التركيز بشكل كبير هذا الأسبوع، حيث أشار أعضاء اللجنة الفيدرالية للسوق المفتوحة إلى رفع أسعار الفائدة بمقدار 75 نقطة أساس أخرى في اجتماع سبتمبر، وقام البنك المركزي الأوروبي برفع الفائدة بشكل غير مسبوق بواقع 75 نقطة أساس. كرر باول والعديد من المسؤولين بالاحتياطي الفيدرالي قبل فترة التعتيم الإعلامي بالأسبوع المقبل الإشارة الى أن بنك الاحتياطي الفيدرالي مستعدًا "بقوة" لمكافحة التضخم كما فعل من قبل مما دفع الأسواق للاقتراب جدًا من التسعير الكامل لرفع أسعار الفائدة بمقدار 75 نقطة أساس في سبتمبر وهو ما أدى بدوره الى ارتفاع عوائد سندات الخزانة. وعلى الرغم من اتجاه بنك الاحتياطي الفيدرالي نحو تشديد السياسة النقدية، إلا أن الدولار سجل انخفاضا حيث اتجه المستثمرون نحو جني الأرباح قبيل صدور بيانات مؤشر أسعار المستهلكين الأسبوع المقبل، بينما ارتفعت الأسهم الأمريكية حيث اكتسبت زخما على اثر عمليات الشراء للأسهم عند الانخفاض. أما بالنسبة لسوق الطاقة، فقد انخفضت أسعار النفط مع عودة عمليات الإغلاق في الصين بينما واصل المسؤولون في الاتحاد الأوروبي والمملكة المتحدة اقتراح خطط لحل أزمة الطاقة لديهم. وقد أدى ضعف نمو الصادرات بشكل حاد في الصين، بالإضافة إلى تمديد عمليات الإغلاق، إلى زيادة الضغط على توقعات النمو في البلاد.

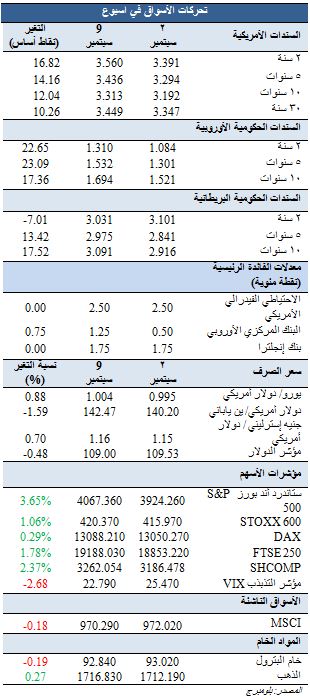

تحركات الأسواق

سوق السندات:

ارتفعت عوائد سندات الخزانة الأمريكية عبر جميع آجال الاستحقاق بعد تعليقات باول والعديد من المتحدثين في بنك الاحتياطي الفيدرالي والتي عززت من احتمالية رفع سعر الفائدة الرئيسي بمقدار 75 نقطة أساس في اجتماع سبتمبر. وخلال حديثه الأخير قبل بدء فترة التعتيم المقررة التي تسبق اجتماع لجنة السوق المفتوحة، كرر بأول التأكيد على التزام بنك الاحتياطي الفيدرالي بخفض التضخم إلى المستوى المستهدف، مضيفًا أن بنك الاحتياطي الفيدرالي سيحتاج إلى اتخاذ تدابير "أكثر وضوحاً" و "قوية" كما فعل من قبل، مشيرًا إلى أن رفع الفائدة بـ 75 نقطة أساس يعد من الخيارات المطروحة. توافقت تصريحات المسؤولين في مجلس الاحتياطي الفيدرالي وجاءت متشابهة على مدار الأسبوع حيث أشار كل من بولارد وإيفانز ووالر إلى تفضيلهم رفع الفائدة بقيمة 75 نقطة أساس. علاوة على ذلك، واصل المتحدثون الآخرون التأكيد على أن معدلات الفائدة يجب أن تبقى عند مستوى مقيد لفترة أطول من الوقت وأنهم سيحتاجون إلى أن يشهد التضخم عدة أشهر من التباطؤ من أجل التأكيد على الانخفاض الفعلي للتضخم. تفاعلت الأسواق مع هذا الأمر من خلال الاقتراب من التسعير الكامل لارتفاع بقيمة 75 نقطة أساس، بينما استمر انقلاب منحنى العائد للسندات في الجزء الخاص بفارق عوائد السندات أجل عامين و10 أعوام.

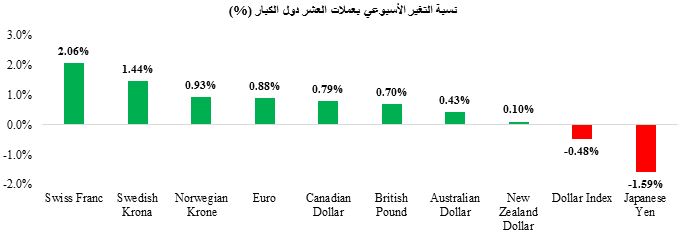

العملات:

أنهى مؤشر الدولار تداولات الأسبوع منخفضًا بنسبة 0.48%، ليوقف سلسلة مكاسب استمرت ثلاثة أسابيع وانخفض من أعلى مستوى له منذ عام 2002. وعلى الرغم من تصريحات العديد من مسؤولي بنك الاحتياطي الفيدرالي الأمريكي والتي تميل الى تشديد السياسة النقدية، إلا أن الدولار فقد قدرته على مواصلة الصعود، حيث اتجه المستثمرون الى تحقيق الأرباح من حيازاتهم للدولار، وذلك قبل صدور بيانات مؤشر أسعار المستهلكين هذا الأسبوع. من ناحية أخرى، ارتفع اليورو بنسبة 0.88%، مسجلاً مكاسبه الأسبوعية الأولى في أربعة أسابيع حيث كانت الأسواق تتوقع أكبر رفع للفائدة في تاريخ البنك المركزي الأوروبي. شهد اليورو يوم الخميس تحركا ضئيلا خلال اليوم (-0.09%) استجابة لرفع سعر الفائدة حيث جاء متماشياً مع توقعات السوق. وعلى مدار الأسبوع، تمكن اليورو من الارتفاع مرة أخرى فوق مستوى التعادل مع الدولار لينهي الأسبوع عند مستوى 1.0042 مقابل الدولار. وفيما يتعلق بمخاوف الطاقة، أدى انخفاض أسعار الغاز الطبيعي بنسبة 9% خلال الأسبوع إلى رفع معنويات الأسواق، مما قدم المزيد من الدعم لليورو. وبالمثل، سجل الجنيه الإسترليني مكاسبه الأسبوعية الأولى في أربعة أسابيع متتالية، حيث صعد بنسبة 0.70%، مرتفعًا عن أدنى مستوى له منذ مارس 2020 والذي سجله يوم الخميس. وحقق الجنيه الاسترليني معظم مكاسبه خلال تداولات يوم الجمعة، حيث ارتفع بنسبة 0.74% على خلفية ضعف الدولار حيث لم تشهد العملة ارتفاعاً مماثلاً مقابل العملات الأخرى. تراجع الين الياباني بنسبة 1.59%، مسجلاً خسائر للأسبوع الرابع حيث لا تزال السياسة النقدية لبنك اليابان تتخلف عن مسار تشديد البنوك المركزية النظيرة لسياساتها النقدية. ومن الجدير بالذكر أن الين الياباني قد ارتفع يوم الجمعة (+ 1.15%) بعد أن علق كورودا محافظ بنك اليابان بأن "التراجع السريع للين الياباني أمر غير مرغوب فيه".

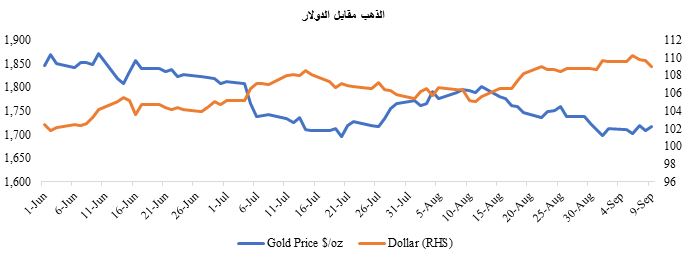

الذهب

سمح ضعف الدولار لأسعار الذهب بالارتفاع لأول مرة في أربعة أسابيع، محققة مكاسب بنسبة 0.27% لتستقر عند 1716.83 دولارًا للأونصة.

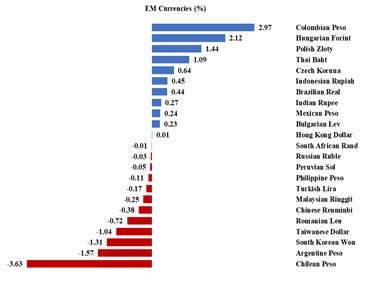

عملات الأسواق الناشئة

على صعيد عملات الأسواق الناشئة، خسر مؤشر مورجان ستانلي لعملات الأسواق الناشئة MSCI EM نسبة 0.22% على مدار الأسبوع ليستقر عند أدنى مستوى له منذ سبتمبر 2020. وبدأت عملات الأسواق الناشئة تداولات الأسبوع بانخفاضها وسط تصريحات تميل نحو تشديد السياسات النقدية من قبل المتحدثين الفيدراليين، والتي دعمت توقعات السوق برفع الفائدة بواقع 75 نقطة أساس في اجتماع 21 سبتمبر. علاوة على ذلك، أثرت أزمة الطاقة الأوروبية وإجراءات الإغلاق الصينية الممتدة على معنويات السوق تجاه عملات وأصول الأسواق الناشئة.

تباينت عملات الأسواق الناشئة التي يتتبعها مؤشر بلومبرج في نهاية الأسبوع.

وقاد البيزو الكولومبي المكاسب (+ 2.97%)، مدعومًا بارتفاع أسعار النفط في نهاية الأسبوع، والذي كان مدفوعًا بمخاوف تعطل الانتاج. تبعه الفورنت المجري (+ 2.12%) حيث تلقت العملة دعما من الأخبار الواردة في منتصف الأسبوع والتي أشارت إلى أن الحكومة قد تعهدت بإنشاء هيئة لمكافحة الفساد في محاولة لجذب الصناديق الأوروبية. من ناحية أخرى، تصدر البيزو التشيلي (-3.63%) الخسائر حيث صوت الشعب التشيلي بشكل شامل ضد دستور تقدمي جديد تمت صياغته ليحل محل وثيقة 1980 المكتوبة في عهد ديكتاتورية الجنرال أوجوستو بينوشيه. تبعه البيزو الأرجنتيني (-1.57%) مع تباطؤ نشاط البناء والإنتاج الصناعي في البلاد مقارنة بالشهر السابق.

من الجدير بالذكر أن اليوان الصيني (-0.38%) كان من بين الخاسرين في الأسواق الناشئة، مع قيام بنك الشعب الصيني خلال الأسبوع بتحديد سعره المرجعي للعملة بصورة أقوى مما كان متوقعًا خلال معظم الأسبوع.

أسواق الأسهم:

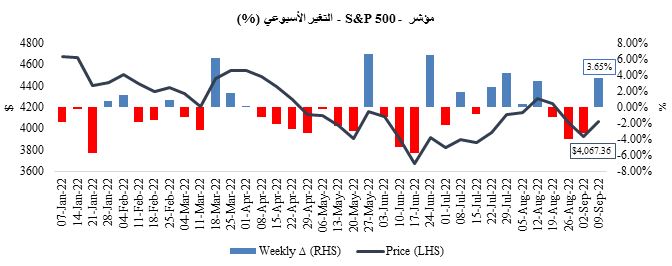

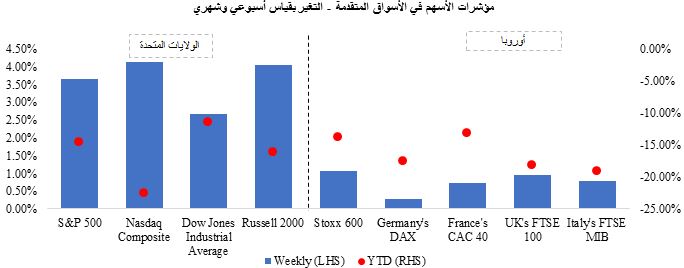

سجلت جميع مؤشرات الأسهم الأمريكية الرئيسية تقريبًا مكاسبها الأسبوعية الأولى خلال شهر، مع تغاضي المستثمرين عن تصريحات المتحدثين من بنك الاحتياطي الفيدرالي والتي تشير الى تشديد السياسة النقدية. وتمكنت الأسهم الأمريكية من اغلاق تداولات الأسبوع على ارتفاع، بدعم أساسي من المؤشرات الفنية. وقد يكون تداول الأسهم خلال الأسبوع الماضي مقتربا من ذروة مستويات البيع مع انزلاق مؤشر Bank of America Corp لقياس نشاط الأسواق إلى مستوى "أقصى هبوط"، والذي يُنظر إليه على أنه إشارة للبدء في الشراء. وخلال أسبوع التداول القصير، بدأت الأسهم الأمريكية في الخسارة حيث استمرت احتمالات بدء الاحتياطي الفيدرالي في تشديد السياسة النقدية بوتيرة أكثر قوة، عقب صدور بيانات مؤشر مديري المشتريات يوم الثلاثاء والتي جاءت أقوى من المتوقع. وعلى الرغم من الميل القوي للعديد من المتحدثين في الاحتياطي الفيدرالي لتشديد السياسة النقدية، مع وجود إشارات واضحة لرفع الفائدة بمقدار 75 نقطة أساس، ارتفعت الأسهم في الأيام الثلاثة الأخيرة من الأسبوع مع بعض الانتعاش الذي يغذيه اتجاه المستثمرين للشراء عند انخفاض الأسهم. أغلق مؤشر ستاندرد آند بورز S&P 500 مرتفعًا بنسبة 3.65% واستقر عند 4067.36 دولارًا، متجاوزًا المتوسط المتحرك لمائة يوم خلال تداولات يوم الجمعة، وارتفعت جميع القطاعات الـ 11 المدرجة ضمن المؤشر، مع تفوق القطاعات الدورية مثل المنتجات الاستهلاكية غير الضرورية والمواد والخدمات المالية وشهدت مكاسب أسبوعية تجاوزت 4%. كما ارتفعت المؤشرات المركزة على التكنولوجيا، حيث ارتفع مؤشر مؤشري ناسداك المركب Nasdaq وFANG + للشركات التكنولوجيا الكبرى بنسبة 4.14% و3.71% على التوالي. وبالمثل، ارتفع مؤشري Russell 2000 للشركات ذات رأس المال الصغير وداو جونز الصناعي Dow Jones ذو الأسهم القيادية بنسبة 4.04% و2.66% على التوالي. انخفض معدل التذبذب مع انخفاض مؤشر VIX لقياس تقلبات الأسواق بمقدار 2.68 نقطة، وهو أكبر انخفاض أسبوعي له في شهرين حيث وصل إلى 22.79 نقطة، وهو أقل من متوسطه منذ بداية العام وحتى تاريخه البالغ 25.14 نقطة.

وعلى غرار نظرائهم في الولايات المتحدة، أنهت غالبية مؤشرات الأسهم الأوروبية الأسبوع أيضًا على ارتفاع للمرة الأولى في شهر. ارتفع مؤشر STOXX 600 بنسبة 1.06% وربح في كل يوم من أيام الأسبوع باستثناء يومي الاثنين والأربعاء، اللذان شهدا خسائر مع استعداد الأسواق لرفع البنك المركزي الأوروبي لسعر الفائدة. سجلت غالبية القطاعات المدرجة في المؤشر ارتفاعاً بقيادة قطاعي الموارد الأساسية والبنوك. سجل الأول صعوداً مع تأثر أسعار المعادن بجهود الدعم الذي قدمته الحكومة الصينية لإنعاش قطاعها العقاري، بينما ربح الأخير بدعم من تشديد البنك المركزي الأوروبي للسياسة النقدية. ارتفعت مؤشرات الأسهم الإقليمية أيضًا حيث سجل مؤشر FTSE MIB الإيطالي زيادة بنسبة (0.79%)، وكذلك مؤشرات FTSE 100 البريطاني (0.96%)، وCAC 40 الفرنسي (0.73%)، وDAX الألماني (0.29%)، حيث أغلقوا جميعًا على ارتفاع.

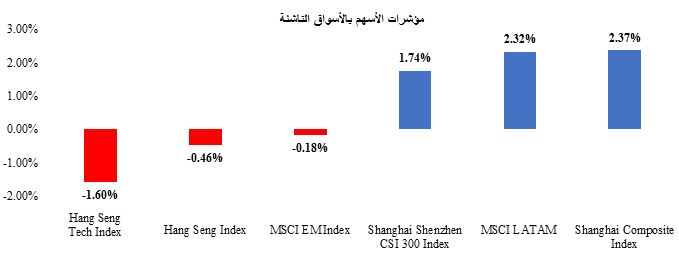

وبالانتقال إلى الأسواق الناشئة، تراجعت الأسهم أيضًا، حيث مالت نبرة المتحدثين من بنك الاحتياطي الفيدرالي الى تشديد السياسة النقدية، وأشارت إلى تفضيلهم لرفع سعر الفائدة بوتيرة أقوى لاستعادة السيطرة على التضخم. علاوة على ذلك، فإن تمديد إجراءات الإغلاق المرتبطة بانتشار وباء كوفيد في معظم المناطق الصينية، وتصاعد أزمة الطاقة الأوروبية قد أثر أيضًا على أسهم الأسواق الناشئة. خسر مؤشر مورجان ستانلي لأسهم الأسواق الناشئة MSCI EM نحو 0.18% خلال الأسبوع، مسجلاً ثاني انخفاض أسبوعي له على التوالي. وكانت مؤشرات هونغ كونغ من بين الخاسرين الرئيسيين في آسيا. فقد مؤشر هانج سنج للتكنولوجيا Hang Seng Tech 1.60% نتيجة لتراجع معنويات المستثمرين حيث فرضت البلاد عمليات إغلاق صارمة. وفي أمريكا اللاتينية، ارتفعت الأسهم بسبب ضعف الدولار وارتفاع أسعار السلع الرئيسية مثل النحاس (+ 4.66%).

البترول:

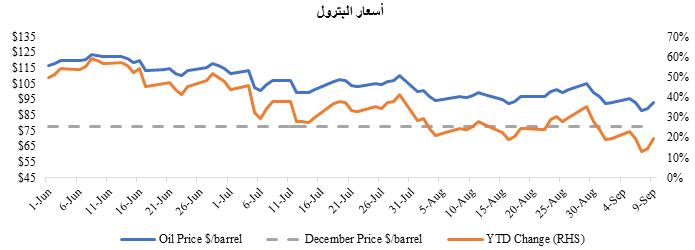

تراجعت أسعار النفط بنسبة 0.19%، لتستقر عند 92.84 دولارًا للبرميل حيث أثرت عمليات الإغلاق الجديدة التي أقرتها الصين لمواجهة انتشار فيروس كورونا على توقعات الطلب. هبطت أسعار النفط يوم الأربعاء إلى 88 دولارًا للبرميل، وهو أدنى مستوى لها منذ يناير 2022. وكان هذا قبل أن تتعافى وتسترد معظم خسائرها في وقت لاحق خلال الأسبوع، حيث أشار وزير الطاقة الروسي إلى أن وضع الاتحاد الأوروبي سقفاً لأسعار النفط الروسي يمكن مقابلته بتعليق التدفقات الواردة إلى أوروبا. اجتمع وزراء الطاقة في الاتحاد الأوروبي يوم الجمعة في بروكسل وصاغوا مقترحًا بشأن وضع حد أقصى لأسعار صادرات النفط والغاز الروسية في محاولة للسيطرة على أزمة الطاقة. وإذا وافق وزراء الطاقة على هذا المشروع، يمكن للمفوضية تقديم اقتراح تشريعي في وقت مبكر، قد يكون خلال الأسبوع المقبل.