تطورات الأسواق العالمية

الأسواق العالمية

تراجعت عوائد سندات الخزانة الأمريكية إلى أدنى مستوى لها في عدة أشهر، بينما وصلت الأسهم العالمية إلى أعلى مستوى لها في عدة أشهر؛ حيث تلقت الأسهم على مستوى العالم دعماً من اجتماع مجلس الاحتياطي الفيدرالي الأخير لهذا العام والذي مال نحو تيسير السياسة النقدية ، حيث كانت تصريحات الرئيس باول تميل الى تيسير السياسة النقدية. وبالنسبة لسوق العملات، شهد الدولار أكبر انخفاض له منذ شهر تقريبًا على خلفية نتيجة اجتماع اللجنة الفيدرالية للسوق المفتوحة إلى جانب صدور بيانات مؤشر أسعار المنتجين، التي جاءت أقل من المتوقع. وحققت أسعار النفط أول مكاسبها الأسبوعية في ثمانية أسابيع وسط توقعات بتراجع العرض وارتفاع معدل الطلب.

تحركات الأسواق

سوق السندات:

انخفضت عوائد سندات الخزانة الأمريكية لتصل إلى أدنى مستوياتها منذ عدة أشهر، خاصة السندات متوسطة الأجل، والتي تلقت دعماً من اجتماع اللجنة الفيدرالية للسوق المفتوحة والذي اتجه نحو تيسير السياسة النقدية.

استهلت سندات الخزانة تداولات الأسبوع على خسائر بسبب ضعف الطلب على اصدار سندات الخزانة لأجل ثلاث سنوات، إلى جانب ترقب المستثمرين صدور مؤشر أسعار المستهلك بالولايات المتحدة، والذي أحدث تغييرًا طفيفًا في سوق السندات، حيث جاء متماشيًا على نطاق واسع مع التوقعات. ومع ذلك، حققت سندات الخزانة مكاسب خلال جلسة الأربعاء، خاصًة سندات الخزانة قصيرة الأجل، والتي حققت معظم المكاسب بعد صدور نتائج اجتماع اللجنة الفيدرالية للسوق المفتوحة. وأشارت توقعات المخطط النقطي لبنك الاحتياطي الفيدرالي أن المسؤولين يتوقعون خفض في أسعار الفائدة بواقع 75 نقطة أساس خلال عام 2024، وهو ما يعتبر أعلى من توقعات سبتمبر، كما يتوقعون تراجع معدل التضخم لمستويات أقل خلال العام الحالي و العام القادم . وقد أدى هذا بدوره إلى انخفاض عوائد جميع آجال الاستحقاق بشكل حاد، حيث تراجعت عوائد السندات لأجل عامين بنحو 23 نقطة أساس، كما انخفضت عوائد السندات لأجل 10 سنوات بنحو 15 نقطة أساس في الساعة التي أعقبت صدور قرار السياسة النقدية. ومن الجدير بالذكر أن سندات الخزانة كانت تحقق بالفعل مكاسب حتى قبل اجتماع بنك الاحتياطي الفيدرالي، حيث دعمت بيانات مؤشر أسعار المنتجين الإشارات الدالة على تباطؤ التضخم في بعض القطاعات الاقتصادية، وهو ما يرجع في الغالب إلى انخفاض أسعار الطاقة. واستمر تراجع عوائد سندات الخزانة خلال يوم الخميس على خلفية نتائج اجتماع الاحتياطي الفيدرالي. وفي يوم الجمعة، أنهت سندات الخزانة تداولات الأسبوع بأداء متباين، حيث شهدت العوائد تحركات طفيفة، بعد أن عكست سندات الخزانة قصيرة الأجل بعضًا من المكاسب التي حققتها خلال الأسبوع، حيث لم يشير البنك المركزي الأوروبي وبنك إنجلترا إلى تيسير سياساتهم النقدية ، على العكس مما أشار اليه الاحتياطي الفيدرالي، فضلًا عن صدور بيانات إقتصادية متباينة خلال يوم الجمعة.

عملات الأسواق المتقدمة:

تراجع مؤشر الدولار بنسبة 1.40% ليسجل أسوأ أداء أسبوعي له منذ شهر تقريبًا، حيث أدت نتيجة اجتماع بنك الاحتياطي الفيدرالي، والتي تميل إلى تيسر السياسة النقدية، إلى وصول الدولار إلى أدنى مستوى له منذ يوليو خلال جلسة يوم الخميس. ومن الجدير بالذكر أنه في يوم الأربعاء، تراجع الدولار بنسبة 0.96%، مسجلاً أسوأ أداء يومي له خلال شهر، مع انتهاء اجتماع السياسة النقدية الأخير لهذا العام لبنك الاحتياطي الفيدرالي، إلى جانب التراجع المفاجئ لبيانات مؤشر أسعار المنتجين. ونتيجة لذلك، ارتفعت جميع عملات مجموعة العشر دول الكبار، بما فيهم اليورو الذي صعد بنسبة 1.23%. وعلى الرغم من إبقاء البنك المركزي الأوروبي على أسعار الفائدة دون تغيير، إلا أن تصريحات السيدة لاجارد – رئيس البنك المركزي الأوروربي - لم تميل نحو تيسير السياسة النقدية على عكس باول، حيث أشارت إلى أن أعضاء البنك المركزي الأوروبي لم يناقشوا بعد خفض أسعار الفائدة. وارتفع الجنيه الإسترليني بنسبة 1.05%، ليكون أقل العملات ربحاً مقارنة بنظرائه من مجموعة العشر دول الكبار، حيث أضعفت قليلاً مخاوف الركود التأثير الناتج عن تلميحات بنك إنجلترا بشأن ابقاء أسعار الفائدة عند مستويات مرتفعة لفترة أطول. علاوة على ذلك، أدت البيانات الصادرة إلى الضغط على العملة، حيث ارتفعت طلبات إعانة البطالة في نوفمبر ، كما جاءت بيانات التصنيع أضعف مما كان متوقعًا. وبالمثل، ارتفع الين الياباني بنسبة 1.97%، مسجلا مكاسب للأسبوع الخامس على التوالي، ليسجل أطول سلسلة مكاسب أسبوعية له منذ مايو 2020، حيث كانت العملة مدعومة بالتكهنات بحدوث تحول سريع في السياسة النقدية لبنك الاحتياطي الفيدرالي. من الجدير بالذكر أن الكرونة النرويجية كانت أفضل العملات أداءً مقارنة بنظرائها من مجموعة العشر دول الكبار، حيث قام البنك المركزي النرويجي برفع أسعار الفائدة بشكل غير متوقع نظرا لأن مستويات التضخم لا تزال مرتفعة للغاية .

عملات الأسواق الناشئة

وعلى صعيد عملات الأسواق الناشئة، ارتفع مؤشر مورجان ستانلي لعملات الأسواق الناشئة MSCI EM بنسبة 0.74% ليستقر عند أعلى مستوى له منذ مايو 2022، حيث أنهى الدولار تعاملات الأسبوع على انخفاض، كما أدت إجراءات التحفيز التي أقرتها الصين إلى تحسين المعنويات تجاه أصول الأسواق الناشئة. ومن الجدير بالذكر أن نتائج اجتماع اللجنة الفيدرالية للسوق المفتوحة، والتي اتجهت نحو التوقف عن رفع أسعار الفائدة، دعمت أصول الأسواق الناشئة مع تزايد التوقعات بالبدء في خفض أسعار الفائدة في عام 2024.

وحققت معظم العملات التي يتتبعها مؤشر بلومبرج مكاسب، باستثناء 7 عملات فقط من أصل 23 عملة.

ارتفع الراند الجنوب أفريقي (+3.52%) - والذي يعد مقياسًا لمعنويات الأسواق الناشئة - ليسجل أعلى مكاسب أسبوعية له منذ منتصف شهر يوليو. وحققت العملة مكاسب على خلفية تحسن معنويات المخاطرة على مستوى العالم، فضلًا عن ارتفاع إنتاج المعادن والسلع الأساسية في الوقت الذي تقدم فيه الصين - الشريك التجاري الأكبر لجنوب إفريقيا - المزيد من حزم وإجراءات التحفيز الاقتصادية. وكان الروبل الروسي (+1.68%) ثاني أفضل العملات أداءً، حيث صعدت العملة على خلفية تراجع الدولار وارتفاع أسعار النفط. علاوة على ذلك، حقق الروبل مكاسب طوال الأسبوع قبل اجتماع البنك المركزي يوم الجمعة، والذي أشار فيه البنك إلى احتمالية أن تظل أسعار الفائدة مرتفعة لفترة طويلة. من ناحية أخرى، كان البيزو الأرجنتيني* (-54.55%) العملة الأسوأ أداءً هذا الأسبوع، حيث فقدت العملة أكثر من 50% من قيمتها عقب تخفيض المسؤولين قيمة العملة بعد يومين من تنصيب الرئيس مايلي. وكان البيزو الفلبيني (-0.64%) ثاني أسوأ العملات أداءً، حيث انكمشت صادرات البلاد بشكل حاد، مما زاد الضغط على الميزان التجاري للدولة. علاوة على ذلك، أدت التوقعات باستمرار ظاهرة الجفاف الحالية حتى عام 2024 إلى إضعاف معنويات المستثمرين.

أسواق الأسهم

أنهت مؤشرات الأسهم الأمريكية تداولات الأسبوع على ارتفاع، على خلفية قرار اللجنة الفيدرالية للسوق المفتوحة والذي اتجه نحو تيسير السياسة النقدية. وسُجلت غالبية المكاسب بأسهم الشركات ذات القيمة السوقية الضخمة. حقق مؤشر ستاندرد آند بورز S&P 500 صعوداً بنسبة 2.49% خلال هذا الأسبوع. أما على مستوى القطاعات المدرجة بالمؤشر، قاد قطاعا العقارات والمواد المكاسب، بنسبة 6.59% و4.21% على التوالي. وأغلق مؤشر ستاندرد آند بورز S&P 500 بنسبة 2% أقل من أعلى مستوى وصل له على الإطلاق خلال العام الماضي. وفيما يتعلق بأسهم التكنولوجيا، قفز كل من مؤشر ناسداك المركبNasdaq Composite ومؤشر +FANG للشركات التكنولوجية الكبرى نحو 2.85% و3.63% بالترتيب، حيث أنهى مؤشر +FANG للشركات التكنولوجية الكبرى تداولات هذا الأسبوع عند أعلى مستوى له على الإطلاق. ومن ناحية أخرى، ارتفع كل من مؤشر Russell 2000 للشركات ذات القيمة السوقية الصغيرة ومؤشر داو جونز الصناعيDow Jones بنسبة 5.55% و2.92% على التوالي، مع دخول مؤشر Russell 2000 السوق الصاعدة (bull market)، حيث سجل ارتفاعاً بنسبة 22.2% من أدنى مستوى له في أكتوبر 2022. أما بالنسبة لتقلبات الأسواق، تراجع مؤشر VIX لقياس تقلبات الأسواق بمقدار 0.07 نقطة ليصل إلى 12.28 نقطة، أي أقل من متوسطه البالغ 16.99 نقطة منذ بداية العام وحتى تاريخه.

صعدت المؤشرات الأوروبية خلال الأسبوع، حيث تلقت دعماً من قرار اللجنة الفيدرالية للسوق المفتوحة والذي صدر يوم الأربعاء. وسجل مؤشر STOXX 600 مكاسب بنسبة 0.92% خلال هذا الأسبوع. كما حقق 14 قطاع من أصل 20 قطاع مكاسب، يقودهم قطاع العقارات (+5.17%) وقطاع البناء والمواد (4.28%). وتباين أداء مؤشرات الأسهم الأخرى في المنطقة، حيث انخفض مؤشر FTSE MIB الإيطالي (-0.10%) ومؤشر DAX الألماني (-0.05%)، في حين ارتفع مؤشر FTSE 250 البريطاني (+2.71%)، ومؤشر CAC 40 الفرنسي (+0.93%).

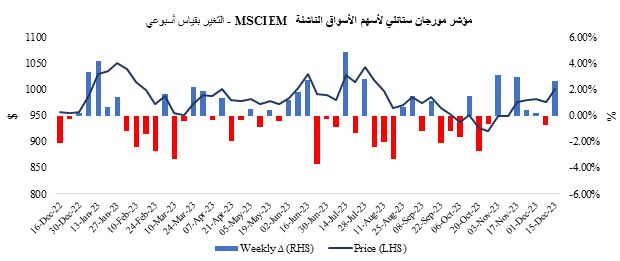

أسهم الأسواق الناشئة

على غرار نظرائها في الأسواق المتقدمة، شهدت أسهم الأسواق الناشئة أسبوعًا إيجابيًا بارتفاع مؤشر مورجان ستانلي لأسهم الأسواق الناشئة MSCI EM بنسبة 2.65%، مستقرًا فوق المستوى الرئيسي البالغ 1000 دولار لأول مرة منذ بداية شهر أغسطس. وبدأ المؤشر تداولات هذا الأسبوع بخسائر، حيث أدى صدور بيانات تقرير الوظائف الأمريكية يوم الجمعة السابق إلى زيادة التكهنات حول قيام الاحتياطي الفيدرالي بإبطاء وتيرة التشديد للسياسة النقدية خلال اجتماعه المقرر عقده هذا الأسبوع. ومع ذلك، أدى تراجع مؤشرات التضخم الأمريكية بالإضافة إلى إشارات بنك الاحتياطي الفيدرالي إلى احتمالية خفض معدل الفائدة في وقت مبكر من النصف الأول من العام المقبل، إلى زيادة الإقبال على الأصول ذات المخاطر العالمية. بالإضافة إلى ذلك، أدت الإجراءات التحفيزية المقدمة من الحكومة الصينية إلى ارتفاع حاد في معظم مؤشرات الأسهم الصينية، مما دفع مؤشر مورجان ستانلي لأسهم الأسواق الناشئة MSCI EM إلى الارتفاع، نظرًا لأن 30% من أسهم المؤشر تتكون من مؤشرات الأسهم الصينية.

في الصين، تباين أداء الأسهم بشكل طفيف حيث تفوقت مؤشرات الأسهم في هونج كونج، وهي الأكثر انفتاحًا على المستثمرين الأجانب، بشكل كبير على مؤشرات أسهم البورصة الرئيسية في الصين، والتي يقبل عليها المستثمرون المحليون. وارتفع مؤشر هانج سنجHang Seng بنسبة 2.80%، في حين تراجع مؤشر شنغهاي المركبShanghai Composite بنسبة 0.91%، حيث اختلط رد فعل المتداولين على المؤشرات الاقتصادية المتضاربة. ففي البداية، التقى قادة الصين في مؤتمر العمل الاقتصادي المركزي السنوي خلال منتصف الأسبوع لكنهم لم يعلنوا عن اتخاذ أي إجراءات تحفيزية، مما خيب من آمال الأسواق. وقرب نهاية الأسبوع، ارتفعت مؤشرات الأسهم حيث ضخ بنك الشعب الصيني أكبر دعم نقدي له من خلال إصدار تسهيلات الإقراض متوسطة الأجل لمدة عام واحد MLF، مما يشير إلى أن الحكومة لا تزال حريصة على إقرار المزيد من الإجراءات التحفيزية لتعزيز النمو الاقتصادي. علاوة على ذلك، اتخذت الحكومة الصينية أيضًا بعض الإجراءات لدعم سوق العقارات بتعديل لوائح شراء المنازل في مدينتي بكين وشانغهاي، مما يشير إلى أن الحكومة تعمل على تحسين الإجراءات الخاصة بالعقارات لتعزيز هذا القطاع. وفي نفس الوقت، أظهرت العديد من المؤشرات الرئيسية انتعاش الاقتصاد الصيني ولكن بوتيرة أبطأ من المتوقع.

الذهب:

ارتفعت أسعار الذهب بنسبة 0.75% لتنهي الأسبوع عند 2019.62 دولار للأونصة على خلفية انخفاض عوائد سندات الخزانة وتراجع الدولار. ومن الجدير بالذكر أن معظم المكاسب التي شهدها المعدن الأصفر كانت خلال جلسة يوم الأربعاء (+2.43%)، حيث استفاد الذهب من نتائج اجتماع بنك الاحتياطي الفيدرالي الذي مال نحو تيسير السياسة النقدية.

النفط:

حققت أسعار النفط مكاسب بنسبة 0.94% خلال أسبوع تداول ملئ بالتقلبات، لتستقر عند 76.55 دولارًا للبرميل، مسجلة أول مكاسبها الأسبوعية في ثمانية أسابيع. ففي البداية، خسرت الأسعار نحو 3.67% خلال جلسة الثلاثاء لتصل إلى 73.24 دولارًا للبرميل، وهو أدنى مستوى له منذ شهر يونيو، حيث تتوقع إدارة معلومات الطاقة في تقريرها الشهري أن يبلغ متوسط السعر لخام برنت 83 دولارًا للبرميل في عام 2024، مقابل تقديرات الشهر الماضي البالغة 93 دولارًا للبرميل. وفي وقت لاحق من الأسبوع، ارتفعت أسعار النفط لتتجاوز تعويض خسائرها، حيث أظهرت البيانات الأسبوعية لإدارة معلومات الطاقة تراجع مخزونات الخام الأمريكية بنحو 4.3 مليون برميل الأسبوع الماضي، متراجعه للأسبوع الثاني على التوالي لتتجاوز بذلك التوقعات السابقة بشأن سحب 0.65 مليون برميل. علاوة على ذلك، عززت وكالة الطاقة الدولية توقعاتها لنمو الطلب خلال عام 2024 بمقدار 130 ألف برميل يوميًا مع الإشارة إلى تراجع مخزونات النفط العالمية في شهر أكتوبر لأول مرة في أربعة أشهر. وعلى الصعيد الأخر، تسببت الهجمات المتصاعدة على السفن في البحر الأحمر، التي تشنها جماعة الحوثيين اليمنية، مخاوف من عرقلة حركة نقل النفط، مما زاد من ارتفاع الأسعار.