الأسواق العالمية

تقدم "الحصاد مصر" التعليق الأسبوعي، للنشرة الدوريه المختصره، للتوعية بأهم تطورات الأسواق العالمية، خلال الفترة من 9 ديسمبر إلى 16 ديسمبر 2022.

أولًا: الأسواق العالمية

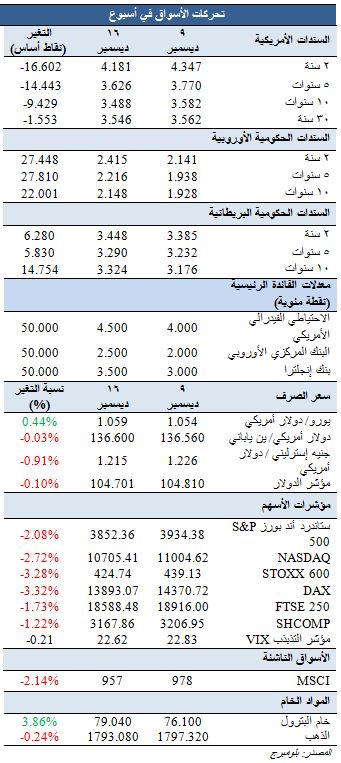

قام كل من بنك الاحتياطي الفيدرالي وبنك إنجلترا والبنك المركزي الأوروبي برفع أسعار الفائدة بمقدار 50 نقطة أساس، في ابطاء لوتيرة الزيادات المتتالية لمعدلات الفائدة والتي كانت تصل الى 75 نقطة أساس. وعلى الرغم من أن بيانات مؤشر أسعار المستهلك في الولايات المتحدة جاءت أضعف من المتوقع، إلا أن رئيس الاحتياطي الفيدرالي باول أشار إلى أن المعركة ضد التضخم لم تنته بعد، ورفع بنك الاحتياطي الفيدرالي متوسط توقعاته لتحرك سعر الفائدة، مما يدل على المزيد من التشديد في السياسة النقدية. اعتمد أداء سندات الخزانة على التقرير الموجز للتوقعات الاقتصادية، والذي أظهر نمو الناتج المحلي الإجمالي بشكل طفيف في عام 2023، لتسيطر على المستثمرين حالة من عدم اليقين بشأن قدرة بنك الاحتياطي الفيدرالي على الاستمرار في مساره لتشديد السياسة النقدية. وبذلك، سجلت سندات الخزانة ارتفاعا على مدار الأسبوع. ومع ذلك، خسرت كلا من السندات البريطانية والألمانية، على خلفية قيام صانعى السياسة من البنك المركزي الأوروبي وبنك إنجلترا بتهيئة الأسواق لزيادة إضافية في أسعار الفائدة. وتراجع الدولار للأسبوع الرابع وكذلك هبط الجنيه الإسترليني على الرغم من رفع بنك إنجلترا لمعدل الفائدة. ومع ذلك، ارتفع اليورو على خلفية ورود بيانات استطلاع Zew للثقة الاقتصادية في منطقة اليورو، والذي صعد إلى أعلى مستوى له منذ مارس 2021. وانخفضت الأسهم العالمية على خلفية زيادة المخاوف بشأن حدوث انكماش اقتصادي خلال العام المقبل، إذ اشتدت حدة هذه المخاوف بعد أن قامت العديد من البنوك المركزية الرئيسية في الأسواق المتقدمة والأسواق النامية برفع أسعار الفائدة. ومن الجدير بالذكر، قام بنك الشعب الصيني PBoC بتثبيت معدلات الفائدة على الاقتراض متوسط الأجل لمدة عام واحد، مستمرًا في تيسير سياسته النقدية. وبشأن فيروس كورونا، ارتفعت حالات الإصابة بالفيروس في الصين، لكن لا تزال الحكومة تنوي في تخفيف قيود الإغلاق المرتبطة بوباء كورونا بالتدريج.

تحركات الأسواق

سوق السندات:

أنهت سندات الخزانة الأمريكية تعاملات اليوم بعد تحقيقها لمكاسب نتيجة لتراجع مؤشر أسعار المستهلك ومؤشر الأسعار الأساسي بشكل مفاجئ يوم الثلاثاء. وأصبح المستثمرون متفائلين للغاية حيال تراجع الاحتياطي الفيدرالي قليلًا عن تشديده للسياسة النقدية خلال اجتماعاته القادمة. علاوة على ذلك، ظلت الآمال بتيسير السياسة النقدية كما هي حتى بعد اجتماع اللجنة الفيدرالية للسوق المفتوحة يوم الأربعاء في ظل عدم اقتناع المستثمرين بميل الاحتياطي الفيدرالي تجاه تشديد السياسة النقدية - الأمر الذي ظهر في تصريحات باول -، وارتفاع متوسط توقعات الفائدة. واعتبر السوق أن النمو المتوقع للناتج المحلي الإجمالي بنسبة 0.5% في عام 2023 هو إشارة رئيسية على انكماش الاقتصاد، وبمثابة حاجز أمام بنك الاحتياطي الفيدرالي يمنعه من مواصلة تشديد السياسة النقدية. وفي الوقت نفسه، تباينت تحركات سندات الخزانة خلال باقي الأسبوع. وحققت سندات الخزانة طويلة الأجل المزيد من المكاسب في الوقت الذي تراجعت فيه السندات قصيرة الأجل يوم الخميس، وذلك بعد إشارة البنك المركزي الأوروبي وبنك إنجلترا إلى رفع أسعار الفائدة بشكل أكبر، وهو الأمر الذي زاد من ناحية أخرى من مخاوف حدوث ركود.

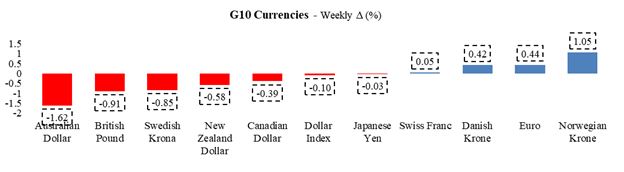

عملات الأسواق المتقدمة:

سجل مؤشر الدولار ثالث خسارة أسبوعية له في الأسابيع الأربعة الماضية، حيث تراجع بنسبة 0.10%، ليستقر بذلك عند أدنى مستوى له منذ يونيو. وارتفع الدولار في بداية الأسبوع في ظل ترقب الأسواق بحذر صدور بيانات مؤشر أسعار المستهلك يوم الثلاثاء، واجتماع اللجنة الفيدرالية للسوق المفتوحة يوم الأربعاء. ومع ذلك، انخفض الدولار خلال منتصف الأسبوع، حيث تراجعت توقعات سعر الفائدة النهائي بعد صدور أرقام مؤشر أسعار المستهلك والتي جاءت ضعيفة. علاوة على ذلك، تراجع الدولار بأكبر قدر مقابل نظرائه من عملات مجموعة العشر دول الكبار حتى بعدما أبطأ الاحتياطي الفيدرالي وتيرة رفع أسعار الفائدة إلى 50 نقطة أساس كما كان متوقعًا مع وصول الحد الأعلى للفائدة إلى 4.50%، وبذلك يصل سعر الفائدة على الأموال الفيدرالية إلى أعلى مستوى له في 15 عامًا. ومع ذلك، قلص الدولار بعضًا من خسائره خلال نهاية الأسبوع مع تصاعد المخاوف من حدوث ركود بسبب رفع الاحتياطي الفيدرالي لأسعار الفائدة في العام المقبل.

وفيما يتعلق باليورو، أنهت العملة تعاملات الأسبوع على ارتفاع بنسبة 0.44%. وشهدت العملة تحركات طفيفة في بداية الأسبوع عقب ورود أخبار عن قيام البنك المركزي الأوروبي بزيادة التدقيق حول كيفية إدارة البنوك لمخاطر الائتمان وتنويع التمويل، وذلك في ظل اتجاه منطقة اليورو نحو ركود محتمل، ومواجهتها ارتفاعًا في تكاليف الاقتراض. ورغم هذا، حققت العملة مكاسب في وقت لاحق مع تحسن المعنويات على خلفية استطلاع "ZEW" للتوقعات الذي ارتفع إلى أعلى مستوى له منذ مارس 2021، وعلى خلفية الإنتاج الصناعي الذي جاء أعلى مما كان متوقعًا. ومع ذلك، تراجع اليورو خلال نهاية الأسبوع بعدما رفع البنك المركزي الأوروبي أسعار الفائدة بواقع 50 نقطة أساس كما كان متوقعًا. ومن ناحية أخرى، كان الجنيه الإسترليني من بين أكبر الخاسرين أمام عملات مجموعة العشر، حيث تراجعت العملة بنسبة 0.91% خلال الأسبوع. وتغيرت العملة بشكل طفيف في بداية الأسبوع مع انتعاش اقتصاد بريطانيا في شهر أكتوبر بوتيرة تزيد بقليل عما كان متوقعاً مقارنة بأدائه في شهر سبتمبر عندما تأثر الإنتاج بعطلة عامة لمرة واحدة في وقت جنازة الملكة إليزابيث. ومع ذلك، تمكنت العملة من الارتفاع في وقت لاحق من هذا الأسبوع، مستفيدة من ضعف الدولار، حيث وصلت إلى أعلى مستوى لها في ستة أشهر منذ أزمة القيادة التي أثرت على بوريس جونسون. ولكن سجلت العملة تراجعاً قرب نهاية الأسبوع حتى بعد قيام بنك إنجلترا برفع أسعار الفائدة بواقع 50 نقطة أساس إلى 3.5%، لتصل بذلك إلى أعلى معدلاتها منذ 2008. وأخيرًا، لم يطرأ تغير يذكر على الين الياباني خلال تعاملات هذا الأسبوع.

الذهب

على الرغم من ضعف الدولار، تراجعت أسعار الذهب بنسبة 0.24% لتستقر عند 1,793.08 دولارًا للأوقية، وذلك بالقرب من المستوى الرئيسي البالغ 1800 دولار. وتكبد الذهب أكبر خسائره خلال جلستي تداول يومي الأربعاء (-0.19%)، والخميس (-1.69%) على الرغم من أن صانعي السياسات بالاحتياطي الفيدرالي صرحوا بأنهم لا يرون نهاية قريبة لمسار رفع أسعار الفائدة.

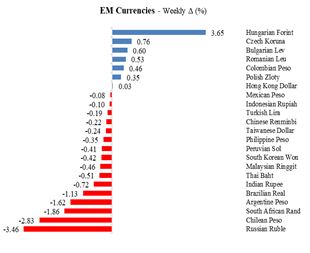

عملات الأسواق الناشئة

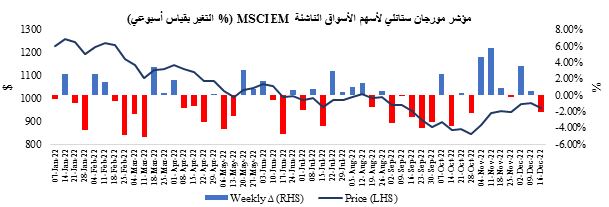

أنهت عملات الأسواق الناشئة الأسبوع على انخفاض مع تراجع مؤشر مورجان ستانلي لعملات الأسواق الناشئة MSCI EM بنسبة 0.34%، لينهي بذلك سلسلة المكاسب التي دامت لثلاثة أسابيع، حيث أضعف موقف بنك الاحتياطي الفيدرالي - الذي يميل إلى تشديد السياسة النقدية أكثر مما كان متوقعًا - كل الآمال في تحول موقف البنك إلى تيسير السياسة النقدية. وحقق المؤشر مكاسب يومي الثلاثاء والأربعاء، حيث ارتفع يوم الثلاثاء مع تراجع مؤشر أسعار المستهلك بالولايات المتحدة بشكل مفاجئ، بينما حقق المؤشر مكاسب يوم الأربعاء مع إغلاق معظم الأسواق الناشئة لتداولاتها قبل اجتماع اللجنة الفيدرالية للسوق المفتوحة، وتوقع المستثمرون تحول البنك الفيدرالي الى بدء تيسير السياسة النقدية. وانعكست المكاسب خلال آخر يومين في الأسبوع، حيث تفاعلت الأسواق مع اجتماع اللجنة الفيدرالية للسوق المفتوحة بعدما قام صانعو السياسة بمراجعة توقعاتهم بشأن سعر الفائدة النهائي للعام المقبل صعوديًا، ومع تكرار باول لموقفه الذي يميل إلى تشديد السياسة النقدية.

تراجعت معظم عملات الأسواق الناشئة التي يتتبعها مؤشر بلومبرج، حيث حققت 7 عملات فقط من أصل 23 عملة مكاسب.

كان الفورنت المجري (+ 3.65%) العملة الأفضل أداءً هذا الأسبوع، حيث تحسنت معنويات السوق بعد أن تمكنت المجر من ضمان الحصول على جزء من التمويل الذي تحتاجه من الاتحاد الأوروبي، حيث وافق أعضاء الاتحاد الأوروبي على خطة تعافي المجر من فترة وباء كورونا، وذلك مع استمرار تجميد صناديق التضامن بعد أن امتنعت المجر من استخدام حق الفيتو لجمع المزيد من المخصصات المالية لأوكرانيا. وكان الكرونا التشيكي (+ 0.76%) ثاني أفضل العملات أداءً، حيث شهدت العملة مكاسب قوية يومي الثلاثاء والأربعاء فقط، إذ أدت بيانات مؤشر أسعار المستهلك في الولايات المتحدة التي جاءت أدنى مما كان متوقعًا إلى تهدئة المخاوف حيال حدة البنوك المركزية في تشديد سياستهم النقدية. كما انتعشت العملة أكثر بسبب الأخبار الواردة عن قيام الحكومة بتوسيع الإنتاج في واحد من آخر مناجمها للفحم الأسود، الأمر الذي أدى إلى تهدئة المخاوف الناجمة عن تأثير أزمة الطاقة. من ناحية أخرى، كان الروبل الروسي (-3.46%) العملة الأسوأ أداءً هذا الأسبوع بسبب ضعف عائدات النفط، وتباطؤ النمو، ونقص العمالة، والعقوبات الجديدة التي فرضتها أوروبا على روسيا. ووفقًا للوكالة الدولية للطاقة (IEA)، تراجعت عائدات روسيا من النفط إلى ثاني أدنى مستوى هذا العام، مما يسلط الضوء على الضغط الذي تواجهه احتياطيات البلاد. علاوة على ذلك، أظهرت البيانات انكماش الناتج المحلي الإجمالي للربع الثالث بحجم أعلى مما كان متوقعًا في الوقت الذي حذر فيه البنك المركزي للدولة من تأثير التجنيد الإجباري للحرب على سوق العمل، مما يسلط الضوء على تدهور النظرة المستقبلية الاقتصادية. وأخيرًا، توصلت الدول الأعضاء في الاتحاد الأوروبي إلى اتفاق بشأن فرض حزمة جديدة من العقوبات على روسيا بما في ذلك استهداف قدرة موسكو على استيراد طائرات بدون طيار، وتستهدف أيضا البنوك. وكان البيزو التشيلي (-2.83%) ثاني أسوأ العملات أداءً، حيث تراجعت العملة بعدما شهدت أسعار النحاس أكبر انخفاض أسبوعي لها في شهر نتيجة لاستمرار تدهور قطاع العقارات في الصين. ولا يزال مسار أسعار النحاس في بؤرة التركيز بعد أن خفضت هيئة النحاس التشيلية "كوشيلكو" توقعاتها لأسعار النحاس لعام 2023، إذ تتوقع أن يتجاوز المعروض من المعدن الطلب عليه، مما يسلط مزيدًا من الضوء على الأزمة التي يواجها المصدر الرئيسي للإيرادات في البلاد. وأخيرًا، ازدادت حالة عدم اليقين السياسي بعدما اتفقت الأحزاب السياسية على وضع دستور جديد بعد رفض محاولتهم الأخيرة في سبتمبر نتيجة التكهنات بأن الدستور الجديد سيزيد من الإنفاق المالي.

أسواق الأسهم

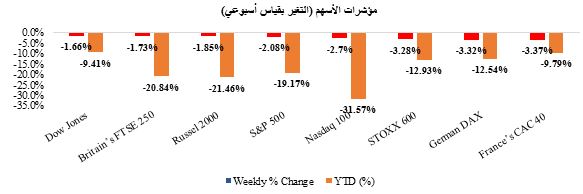

تراجعت الأسهم الأمريكية الرئيسية للأسبوع الثاني على التوالي، على خلفية تشديد الاحتياطي الفيدرالي للسياسة النقدية وتزايد التوقعات الاقتصادية السلبية للبلاد، حيث مالت تصريحات المسؤولين في بنك الاحتياطي الفيدرالي نحو تشديد السياسة النقدية خلال اجتماع اللجنة الفيدرالية للسوق المفتوحة. علاوة على ذلك، تسببت بيانات تقرير التوقعات الاقتصادية في زيادة المخاوف بشأن حدوث ركود اقتصادي، حيث أشارت البيانات إلى توقع نمو الناتج المحلي الإجمالي بشكل طفيف في عام 2023 مع نمو القطاعات الدورية بمعدلات أكبر. وتجدر الإشارة إلى أن مؤشرات الأسهم الرئيسية سجلت مكاسب في بداية الأسبوع بعد صدور مؤشر أسعار المستهلك، والذي جاء أضعف من المتوقع، مما دعم آمال الأسواق بشأن إبطاء وتيرة بنك الاحتياطي الفيدرالي لزيادات أسعار الفائدة. انخفض مؤشر ستاندرد آند بورزS&P 500 بنسبة 2.08% ، لينهي تداولات الأسبوع عند أدنى مستوى له في أكثر من شهر. إذ قاد قطاعا السلع الاستهلاكية الكمالية (-3.63%) وتكنولوجيا المعلومات (-2.67%) الخسائر. وفي غضون ذلك، ارتفع قطاع الطاقة بنسبة 1.72%. كما تراجع كل من مؤشر ناسداك المركب Nasdaq Composite بنسبة 2.72% وكذلك مؤشر داو جونز الصناعي Dow Jones بنسبة 1.66%. وانخفضت تقلبات الأسواق خلال الأسبوع طبقًا لقراءات مؤشر VIX لقياس تقلبات الأسواق الذي هبط بمقدار 0.21 نقطة ليستقر عند 22.62 نقطة، أي أقل من متوسطه البالغ 25.79 نقطة منذ بداية العام وحتى تاريخه.

وفي أوروبا، سجلت الأسهم الأوروبية الرئيسية خسائر للأسبوع الثالث على التوالي، حيث كشف كل من البنك المركزي الأوروبي وبنك إنجلترا عن عزمهما مواصلة تشديد السياسة النقدية على الرغم من المؤشرات على بدء الركود. وتراجع مؤشرSTOXX 600 بنسبة 3.28%، بقيادة قطاعات الموارد الأساسية (-5.03%) والسفر والترفيه (-5.25%). كما هبطت المؤشرات الإقليمية الأخرى، بما في ذلك مؤشر DAX الألماني بنسبة (-3.32%) ومؤشر CAC الفرنسي بنسبة (-3.37%) ومؤشرFTSE 250 البريطاني بنسبة (-1.73%).

وعلى غرار نظرائهم في الأسواق المتقدمة، تراجعت أسهم الأسواق الناشئة بشكل حاد، حيث سجل مؤشر مورجان ستانلي MSCI EM لأسهم الأسواق الناشئة خسائر بنسبة 2.14%، وهو أكبر انخفاض أسبوعي له في 6 أسابيع، على خلفية تدهور معنويات المستثمرين بعد قرار بنك الاحتياطي الفيدرالي برفع سعر الفائدة ومع تراجع البيانات الاقتصادية للصين، والتي جاءت أقل من المتوقع بشكل كبير لتشير إلى تزايد احتمالية تباطؤ النمو العالمي. وكان المؤشر قد استهل تداولات الأسبوع بانخفاضه، حيث سادت بالأسواق حالة ترقب لقرارات لجنة السياسة النقدية في البنوك المركزية الرئيسية بالأسواق المتقدمة ومع ارتفاع حالات الإصابة بفيروس كورونا في الصين. وسادت حالة من التفاؤل عند المستثمرين في منتصف الأسبوع، حيث انخفضت قراءات مؤشر أسعار المستهلك الأمريكي على نحو مفاجئ خلال جلسة الثلاثاء، مما دفع الأسواق إلى توقع حدوث تحول بمسار تشديد الاحتياطي الفيدرالي لسياسته النقدية. وعلى الرغم من ذلك، قام الاحتياطي الفيدرالي بتشديد السياسة النقدية، كما رفع توقعاته لسعر الفائدة النهائي المتوقع أن يصل اليها خلال العام المقبل، مما يشير إلى أن أسعار الفائدة ستبقى مرتفعة لفترة أطول وبالتالي ستدفع أسهم الأسواق الناشئة إلى الهبوط. كما تراجعت أسهم الأسواق الناشئة بشكل حاد على خلفية هبوط الأسهم في الصين، حيث أثارت البيانات الاقتصادية الأضعف من المتوقع في البلاد مخاوف من أن الإجراءات التحفيزية التي تقوم بها الحكومة لا تزال غير كافية للتعافي الاقتصادي.

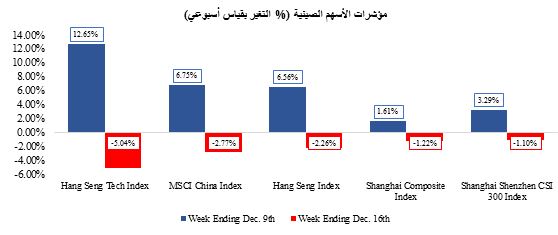

تراجعت مؤشرات الأسهم الرئيسية في الصين خلال الأسبوع، مما أدى إلى فقد بعض المكاسب الكبيرة التي حققتها في الأسبوع الماضي، حيث دفع الانخفاض الحاد في البيانات الاقتصادية وتشديد بنك الاحتياطي الفيدرالي للسياسة النقدية، إلى تراجع الآمال بشأن إعادة فتح البلاد. وهبط كل من مؤشر MSCI الصيني ومؤشر هانج سنج Hang Seng بنسبة 2.77% و2.26% بالترتيب، حيث سجل كلا المؤشرين خسائر خلال يومي الاثنين والخميس فقط، في حين سجلا مكاسب طوال أيام الأسبوع الأخرى. وتراجعت الأسهم الصينية يوم الاثنين بسبب التقارير التي تفيد بأن العاملين في المجال الطبي بالصين منهمكين بمكافحة حالات الإصابة المرتفعة بفيروس كورونا، مما أدى إلى تصاعد حالة عدم اليقين بشأن قدرة الحكومة على إلغاء سياسة "زيرو- كوفيد". وفي يوم الخميس، تعرضت الأسهم لضغوط أودت بها للهبوط مرة أخرى، حيث بدأت الأسواق في استيعاب قرار الاحتياطي الفيدرالي برفع سعر الفائدة يوم الأربعاء، مع ورود بيانات أضعف بكثير من المتوقع تخص مجالات الإنتاج الصناعي ومبيعات التجزئة وقطاع العقارات، والتي أوضحت مدى معاناة العديد من القطاعات الاقتصادية في الصين وأن حزم التحفيز الحكومي قد لا تكون كافية لوضع البلاد على مسار التعافي الاقتصادي.

البترول:

أغلقت أسعار النفط هذا الأسبوع على ارتفاع بنسبة 3.86%، لتعكس بذلك بعض خسائر الأسبوع الماضي. وكانت الأسعار قد ارتفعت بنسبة 2.48% في بداية الأسبوع، لتسجل زيادة جديدة بالقياس منذ بداية العام وحتى تاريخه، لتستعيد مسارها الصعودي مرة أخرى وسط حالة تفاؤل بشأن إعادة فتح الصين، وهو ما سيزيد من توقعات معدل الطلب. وارتفعت الأسعار بنسبة 3.45% يوم الثلاثاء لتتجاوز مستوى الـ 80 دولارًا للبرميل، مسجلة زيادة بنسبة 3.73% منذ بداية العام وحتى تاريخه. وجاءت المكاسب على خلفية توقع ارتفاع الطلب على النفط في الصين، -كما دعم تراجع التكهنات بشأن تشديد السياسة النقدية من توقعات نمو معدل الطلب. وجاء الارتفاع في الأسعار على الرغم من تقرير معهد البترول الأمريكي الذي أشار إلى أن مخزونات النفط زادت بمقدار 7.8 مليون برميل للأسبوع المنتهي في 9 ديسمبر، وهو أعلى من التوقعات بزيادة قدرها 3.9 مليون برميل. وفي يوم الأربعاء، استمر تزايد الأسعار، حيث توقعت منظمة أوبك ووكالة الطاقة الدولية (IEA) انتعاشًا في معدل الطلب على مدار العام المقبل. وأبقت منظمة أوبك على توقعاتها بشأن نمو الطلب العالمي على النفط عند 2.20 مليون برميل يوميًا دون تغيير، ليصبح إجمالي تقديرات الاستهلاك العالمي مقدر بـ 101.77 مليون برميل يوميًا في عام 2023. ومع ذلك، فقد أشارت إلى أن "هذه التوقعات غير مؤكدة نتيجة لحالة عدم اليقين بشأن التطورات الاقتصادية العالمية، وتدابير مكافحة وباء كورونا خاصة في الصين والتوترات الجيوسياسية المستمرة ". ومن ثم انعكست المكاسب الأسبوعية بشكل جزئي، مع انخفاض أسعار النفط بنسبة 1.80% و2.67% يومي الخميس والجمعة، حيث تدهورت معنويات المخاطرة على خلفية زيادة المخاوف بشأن حدوث ركود اقتصادي في ظل تشديد البنوك المركزية للسياسة النقدية.